Finanzberatung fürs Testament in der Schweiz – Warum dein Geld einen Plan braucht

Testament. Ein Wort, das irgendwie nach Abschied klingt – aber eigentlich steckt dahinter vor allem eins: Verantwortung. Und zwar nicht nur juristisch, sondern auch finanziell. Testament, wird auch letzter Wille genannt. Wer ein Testament schreibt, trifft Entscheidungen, die richtig viel Geld betreffen. Immobilien, Vorsorgegelder, Konten, Anlagen, Schulden. Alles Teil deines Nachlasses. Wer diese Entscheidungen nicht treffen möchte, dann wird für Ihn entscheiden, nach Gesetz. Was vielen den Konsequenzen, nicht wirklich in der Tiefe klar ist. Sonst hätte man ja, etwas geregelt 😳.

Darum ist klar: Wenn du ein Testament erstellen willst, brauchst du nicht nur einen guten Stift – du brauchst auch eine klare Finanzstrategie.

Auch der Tod bringt Leben in die Familie: Erbstreitigkeiten.

Warum überhaupt ein Testament?

Weil du bestimmen willst, wer was von dir bekommt. Klar. Aber auch, wie viel genau. Und das ist oft eine heikle Sache. Ohne Testament greift das Schweizer Erbrecht ohne Testament – und das verteilt dein Vermögen nach einem starren Schema. Ohne Rücksicht auf deine tatsächlichen Wünsche. Ohne Rücksicht auf Steuerfolgen. Und meistens ziemlich weit weg von optimal.

Ein Testament (offiziell: letztwillige Verfügung) gibt dir die Kontrolle zurück. Aber: Nur wenn du deine finanzielle Situation im Griff hast, kannst du wirklich gute Entscheidungen treffen.

Mehr als nur "Wer bekommt was" – diese Finanzfragen klärt man besser vorher

Ein Testament betrifft nicht nur Paragraphen, sondern vor allem dein Portemonnaie. Hier ein paar Fragen die du exakt beantworten können solltest oder bei denen dir eine Finanzberatung hilft:

- Wie viel ist mein Vermögen überhaupt wert? Viele unterschätzen den Wert von Haus, Vorsorge oder Firma. Ein Finanzberater macht eine saubere Bilanz.

- Wo steckt das Geld – und wie liquide ist es? Haus geerbt, aber kein Cash für die Erbschaftssteuer? Kann schnell eng werden. Gute Planung verhindert so was.

- Wie sieht’s mit der Versteuerung aus? Je nach Kanton kann eine Erbschaft ordentlich Steuern kosten – vor allem bei Personen ohne Verwandtschaftsgrad. Wer clever plant, kann das spürbar minimieren.

- Was passiert mit meiner Pensionskasse oder Säule 3a? Die gehören nicht automatisch zum Testament – müssen aber mitgedacht werden. Finanzprofis kennen die Spielregeln.

- Will ich Vermögen schon zu Lebzeiten übertragen? Eine sogenannte "vorweggenommene Erbfolge" kann Sinn machen und zusammen mit Schenkungen bares Geld sparen und für klare Verhältnisse. sorgen

- Wie verhindere ich Streit ums Geld? Gerade bei Immobilien oder Firmenbeteiligungen kann es krachen. Eine gute Planung schafft Transparenz – und Frieden.

Der Klassiker: Haus im Testament – und dann?

Du besitzt ein Eigenheim. Herzliche Gratulation! Doch wenn das Teil des Testaments ist, stellt sich die Frage: Wer soll’s übernehmen? Wer auszahlen? Wer will überhaupt einziehen?

Ohne klare Regelung führt das sehr schnell zum Familiendrama – vor allem, wenn mehrere Erben das Haus "halb erben" und keiner genug Geld hat, um die Anderen auszuzahlen. Oder wenn die Hypothek weiterläuft, aber niemand sich zuständig fühlt.

Mit einer Finanzberatung lassen sich solche Szenarien im Voraus durchdenken:

- Reicht der Liquiditätsanteil im Nachlass?

- Muss verkauft werden?

- Macht eine Versicherungslösung Sinn?

Kurz: Du sicherst, dass dein Testament kein Klotz am Bein deiner Erben wird oder sich deine Familie dauerhaft verstreitet.

Anlagevermögen, Konten, Wertschriften – wer bekommt was (und warum)?

Einmal angenommen, du hast Wertschriften, Aktien oder vielleicht sogar ein paar Kryptos rumliegen. Wer soll das bekommen? Und zu welchem Wert?

Hier macht eine Testament Vorlage aus dem Internet schnell schlapp. Denn:

- Wertveränderungen können das Erbe unfair machen

- Einzelne Titel bergen Risiken, die nicht jeder tragen will oder überhaupt kann

- Der Verkaufswert kann stark schwanken

Ein Finanzberater kann mit dir die Szenarien durchspielen: Wer bekommt was, mit welchem Risiko – und passt das überhaupt zum Rest der Erbaufteilung?

Pflichtteil in der Schweiz – dein Spielraum

Das Testament Pflichtteil–Prinzip der Schweiz ist wie ein Mindestlohn für Angehörige: Ein gewisser Anteil steht Ehepartnern und Kindern quasi immer zu – selbst wenn du es anders siehst. Aber: Der Spielraum daneben ist gross. Was du mit der freien Quote machst, kann richtig Wirkung entfalten.

Eine gute Finanzberatung zeigt dir:

- Wie du deine Erben fair, aber steuerlich sinnvoll bedienst

- Wie du Pflichtteile nicht verletzt, aber trotzdem steuerlich optimierst

- Wie du mit der "freien Quote" Dinge gezielt gestalten kannst (z. B. Wohltätigkeit, Freunde, Patenkinder)

Testament anfechten – wenn Geld die Emotionen weckt

Man kann das schönste Testament schreiben – wenn’s um Geld geht, fliegen die Fetzen. Deshalb gilt: Je besser du deinen letzten Willen vorbereitest, desto geringer die Chance, dass jemand dein Testament anfechten will.

Eine saubere finanzielle Planung mit klaren Werten, fairen Anteilen und verständlichen Begründungen ist oft die beste Prävention gegen späteren Familienstreit. Und die Kosten für ein Gerichtsverfahren übersteigen locker das Honorar für eine seriöse Beratung.

Testamentseröffnung und Liquidität – der unterschätzte Punkt

Nach deinem Tod muss jemand die Rechnungen zahlen. Beerdigung, Steuern, offene Hypozinsen. Wer macht das – und wovon? Viele denken bei Testamentseröffnung Schweiz nur ans Papier, vergessen aber die Liquidität.

Ein cleveres Testament sorgt dafür, dass:

- Genug Geld schnell verfügbar ist

- Die Erben nicht in Vorkasse gehen müssen

- Keine Notverkäufe nötig werden

Auch hier ist die Finanzplanung das A und O.

Testament hinterlegen – nicht irgendwo zwischen Steuerordnern

Du kannst das beste Testament schreiben – wenn’s keiner findet, bringt’s genau gar nichts. Testament hinterlegen heisst: dafür sorgen, dass dein letzter Wille auch gefunden, erkannt und umgesetzt wird.

Der Finanzberater hilft dir:

- Das Testament sicher und korrekt zu verwahren

- Eine Info-Kette aufzubauen (wer weiss wo was liegt?)

- Sicherzustellen, dass das Testament im Ernstfall nicht im Altpapier landet oder bei der Räumung “verschwindet”.

Ein Testament ist kein reines Juristen-Ding – es ist ein Finanzplan

Ein Testament ist nicht nur ein Blatt Papier mit "wer kriegt was". Es ist ein Fahrplan für dein Vermögen, ein Schutzschild für deine Erben – und ein Spiegel deiner Werte und kann auch inhaltlich bereits zu Lebzeiten starten.

Mit einer guten Finanzberatung:

- weisst du, was du besitzt (und was das wert ist)

- planst du klug für deine Liebsten

- verhinderst du Streit, Steuern und Stress

Also: Mach’s nicht komplizierter als nötig. Hol dir Unterstützung. Schreib ein Testament, das nicht nur rechtlich korrekt – sondern vor allem finanziell durchdacht ist. Deine Erben werden’s dir danken. Und du kannst ruhiger schlafen.

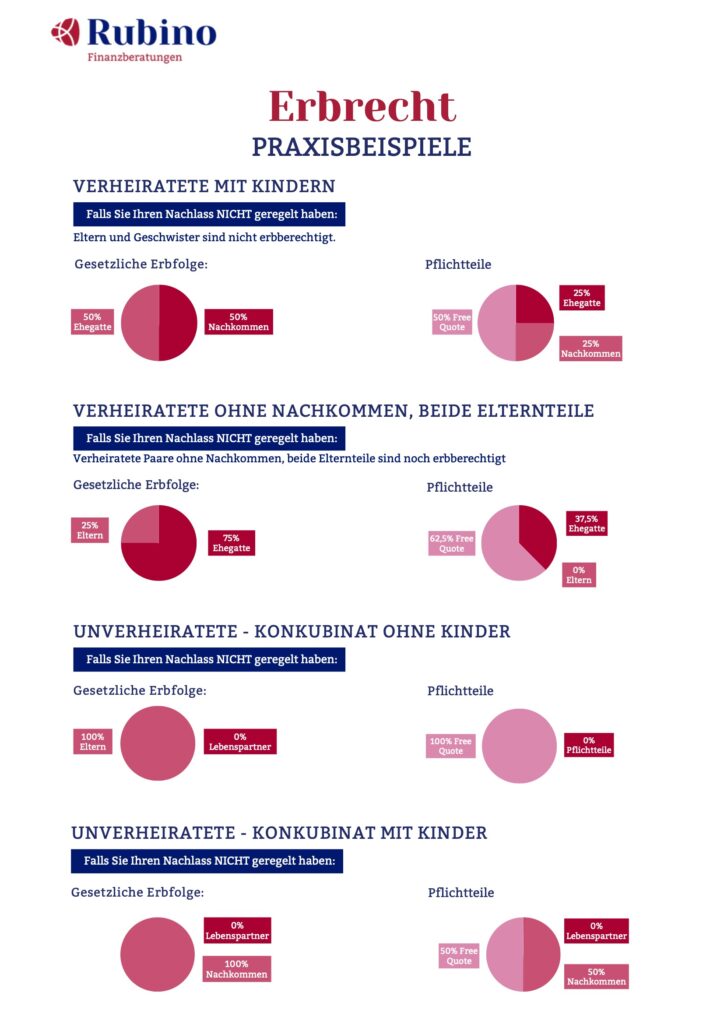

Hier noch Praxisbeispiele der Gesetzliche Erfolge und der Pflichtteile

In der Finanzberatung geht es hauptsächlich um die Liquidität und darum, wie man diese so regeln kann, dass jeder seinen Anteil – und damit auch seinen Frieden – erhält.