Obligationen oder Aktien in der Schweiz – so optimierst du deine Geldanlage

Obligationen oder Aktien? Diese Frage stellt sich den meisten Anlegern in der Schweiz irgendwann. Ich erkläre dir, was diese Anlageklassen genau sind, wie sie funktionieren, und welche Chancen und Risiken sie mit sich bringen. Ausserdem erhältst du konkrete Empfehlungen (inklusive Empfehlungsliste Obligationen 2025 und Aktien-Tipps) sowie praxisnahe Beispiele. Mein Ziel ist es, dir fundiertes Wissen zu vermitteln und zu zeigen, wie eine professionelle Anlageberatung mit ganzheitlichen Beratungsansatz dich bei deiner Anlagestrategie unterstützen kann.

Was sind Obligationen und Aktien?

Obligationen (auch Anleihen oder Bonds – wie James Bond – genannt) sind festverzinsliche Wertpapiere, mit denen sich beispielsweise Staaten, Kantone oder Unternehmen Geld am Kapitalmarkt leihen. Als Käufer einer Obligation gibst du dem Herausgeber (auch Emittenten genannt) einen Kredit: Du erhältst regelmässige Zinszahlungen (Coupons) und am Ende der Laufzeit den Nominalbetrag, sprich dein Geld, zurück. Eine Obligation ist damit eine Schuldverschreibung – im Gegensatz zur Aktie, die einen Eigentumsanteil an einem Unternehmen darstellt.

Aktien dagegen verbriefen einen Anteil am Grundkapital einer Aktiengesellschaft. Als Aktionär wirst du Miteigentümer des Unternehmens, mit Rechten (z.B. Stimmrecht in der Generalversammlung) und dem Anspruch auf Gewinnbeteiligung (Dividenden), sofern diese ausgeschüttet werden. Der Wert deiner Aktie hängt vom Erfolg des Unternehmens und der Stimmung am Markt ab – er kann steigen (Kursgewinne) oder fallen, und im Extremfall (bei Konkurs) sogar auf null sinken.

Unterschiede im Überblick: Obligationen bedeuten Forderungen (du bist Gläubiger) und bieten fixierte Zinsen; Aktien bedeuten Beteiligung (du bist Eigentümer) und bieten variable Gewinnchancen. Obligationäre haben kein Stimmrecht und erhalten ihr Geld bei Fälligkeit zurück (ausser bei Zahlungsunfähigkeit des Schuldners), während Aktionäre Stimmrechte besitzen und auf eine unbegrenzte Wertsteigerung hoffen, aber auch Verlustrisiken tragen. Dafür werden Aktionäre im Konkursfall zuletzt bedient, Obligationäre dagegen vorrangig. Kurz gesagt: Obligationen = Fremdkapital, Aktien = Eigenkapital.

🤔 Wortabstammung von Obligation Das Wort „Obligation" stammt aus dem Lateinischen obligatio, was wörtlich „eine Bindung" oder „Verpflichtung" bedeutet. Es leitet sich vom Verb obligare ab, das „anbinden" oder „verpflichten" bedeutet (ob = „zu" + ligare = „binden"). Ursprünglich wurde der Begriff im Römischen Recht verwendet, um ein Schuldverhältnis zwischen zwei Parteien zu beschreiben. Im modernen Kontext bezeichnet eine Obligation ein Wertpapier, das eine Forderung oder Schuld repräsentiert. – Wikipedia –

🤔 Wortabstammung von Aktie Das Wort "Aktie" stammt vom mittelniederdeutschen axie ("Anspruch") und dem lateinischen actio (Klageanspruch/Handlung). Der Begriff erschien erstmals 1472 in Bremen, wurde durch die Niederländische Ostindien-Kompanie (1603) geprägt und setzte sich im 17. Jahrhundert im deutschsprachigen Raum durch. – Wikipedia –

Chancen und Risiken von Obligationen

Obligationen gelten traditionell als sichere und berechenbare Anlageform. Hier die wichtigsten Chancen und Risiken im Überblick:

- Stabile Erträge: Hochwertige Obligationen bieten verlässliche Zinszahlungen und bei Fälligkeit die Rückzahlung des Nominalwerts. Das macht sie planbar und geeignet für Anleger, die regelmässige Erträge wünschen. Bei Emittenten mit erstklassiger Bonität (z.B. der Schweizer Staat) ist das Ausfallsrisiko minimal, allerdings sind dann auch die Zinsen niedrig. Kein bis kleines Risiko entspricht auch keinen Zinsen.

- Wenig Volatilität: Obligationenkurse schwanken in der Regel weniger stark als Aktienkurse. In vielen Marktphasen tragen Anleihen zur Portfoliostabilität bei. In den letzten 20 Jahren halfen Obligationen fast immer, Verluste aus Aktien abzufedern, wenn die Börse stark einbrach. (Eine Ausnahme war die jüngste Inflationskrise 2021/22, in der sowohl Aktien als auch Anleihen temporär litten.)

- Zinsänderungsrisiko: Steigende Marktzinsen können zu Kursverlusten bei bestehenden Obligationen führen – neue Anleihen werden dann mit höheren Zinsen ausgegeben und machen ältere weniger attraktiv. Umgekehrt steigen die Kurse vorhandener Bonds, wenn das Zinsniveau fällt. Dieses Risiko wird durch die Duration gemessen (Faustregel: je länger die Laufzeit, desto stärker reagiert der Kurs auf Zinsänderungen). Was eine Duration ist, erkläre ich weiter unten.

- Kreditrisiko: Bei Unternehmensanleihen besteht das Bonitätsrisiko – verschlechtert sich die Finanzlage oder das Rating des Unternehmens, können die Bond-Kurse fallen oder im schlimmsten Fall zahlt der Schuldner Zins und Tilgung nicht mehr (Ausfallrisiko). Deshalb sollte bei Einzelobligationen auf solide Schuldner (mindestens Investment Grade Rating – AAA bis BBB) geachtet werden. Hochzinsanleihen (High Yield Bonds) locken zwar mit höheren Zinsen, haben aber ein deutlich höheres Ausfallrisiko und eignen sich nur für risikobewusste Anleger in kleiner Beimischung.

- Inflationsrisiko: Fixe Zinscoupons können durch Inflation an Kaufkraft verlieren. Wenn die Teuerung hoch ist, sinkt der reale Ertrag von Obligationen – ein Nachteil gegenüber Aktien, die langfristig eher mit der Inflation steigen können. Inflationsindexierte Anleihen bieten hier einen Schutz, sind aber im Schweizer Markt rar.

Zusatz-Tipp: Wer Obligationen bis zur Fälligkeit hält, für den sind zwischenzeitliche Kursschwankungen eigentlich nebensächlich – man bekommt am Ende den Nennwert zurück (sofern es die Firma noch gibt ). Das wirkliche Risiko bei qualitativ hochwertigen Anleihen liegt daher primär in der Inflation und weniger in Kursverlusten, solange man nicht vorzeitig verkaufen muss.

Chancen und Risiken von Aktien

Aktien sind chancenreiche Anlagen, bergen aber auch erhebliche Risiken. Im Folgenden die wichtigsten Chancen und Risiken von Aktien:

- Wachstumspotenzial: Aktien bieten langfristig die höchsten Renditechancen. Sie partizipieren am Unternehmensgewinn und -wachstum. Erfolgreiche Firmen steigern ihren Aktienkurs und schütten Dividenden aus. So konnten breit gestreute Aktienportfolios historisch jährliche Renditen im hohen einstelligen Prozentbereich erzielen – durchschnittlich 2-3x soviel wie Anleihen. Bei längerem Anlagehorizont besteht die Chance, dass Kursgewinne Schwächephasen mehr als ausgleichen.

- Dividenden: Viele Schweizer Aktien zahlen regelmässige Dividenden. Beispielsweise bieten etablierte SMI-Konzerne wie Nestlé oder Novartis Dividendenrenditen um 3% jährlich, Versicherungsaktien wie Zurich Insurance Group oder Swiss Re sogar um 4–5%. Diese Ausschüttungen wirken wie ein „Zins“ auf die Aktienanlage und federn Kursschwankungen etwas ab.

- Volatilität: Aktienkurse können stark schwanken. Kurzfristig sind auch Verluste von 20–50% (oder mehr) möglich, etwa in Finanzkrisen oder bei unternehmensspezifischen Problemen. Diese hohe Volatilität erfordert Nervenstärke und einen genügend langen Atem, um Abschwünge auszusitzen. Wer etwa 2020 im Corona-Crash oder 2022 bei geopolitischen Krisen investiert war, erlebte drastische Kursrückgänge – allerdings konnten sich die Märkte danach wieder erholen.

- Unternehmensrisiko: Als Aktionär trägst du das volle Geschäftsrisiko eines Unternehmens mit. Schlechte Gewinne, Managementfehler, Skandale oder neue Konkurrenten können den Aktienkurs einbrechen lassen. Im Extremfall (Insolvenz) droht der Totalverlust, da Aktionäre im Gegensatz zu Obligationären im Konkursfall zuletzt bedient werden. Eine breite Diversifikation über viele Aktien minimiert das einzelnes Unternehmensrisiko.

- Bewertungsrisiko: Aktien können zeitweise überbewertet sein. Ein hohes Kurs-Gewinn-Verhältnis (KGV – ø ca. > 19 je nach Branche) oder andere Kennzahlen können darauf hindeuten, dass viel Zukunftsfantasie im Kurs steckt. Sollten die Erwartungen enttäuscht werden, korrigiert der Kurs nach unten. Umgekehrt können unterbewertete Aktien bei Trendwende plötzlich kräftig steigen. Die richtige Bewertung zu finden, erfordert Erfahrung.

Chancen/Risiken zusammengefasst: Obligationen bieten Stabilität und planbare Zinsen, sind aber langfristig renditeschwächer und durch Zinsänderungen sowie Inflation bedroht. Aktien bieten Wachstum und Inflationsschutz, gehen aber mit hoher Volatilität und Verlustrisiken einher. Eine ausgewogene Anlagestrategie kombiniert idealerweise beide, um Chancen zu nutzen und Risiken zu streuen – dazu später mehr unter Diversifikation.

Für wen eignen sich Obligationen vs. Aktien? (Anlegerprofile)

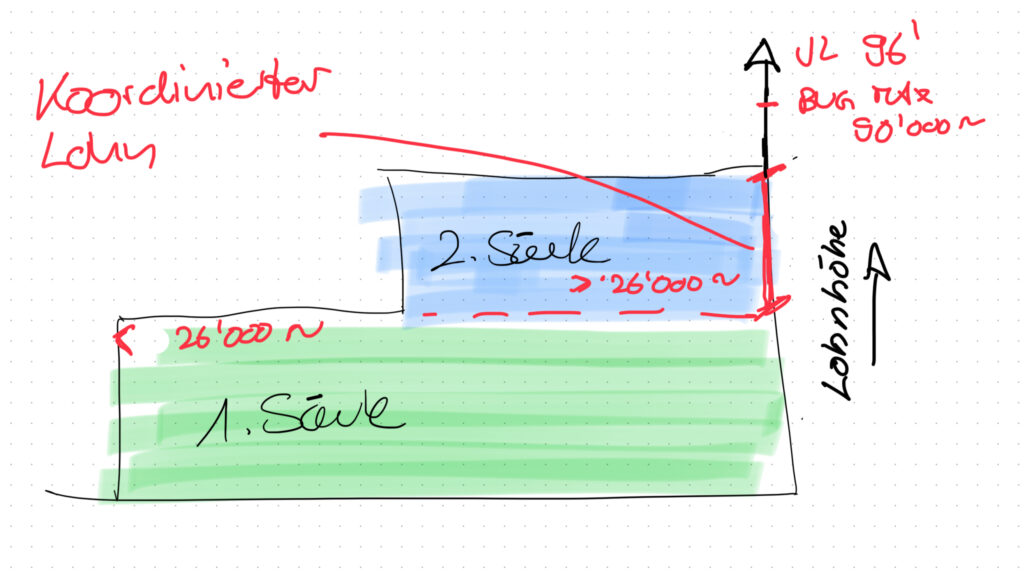

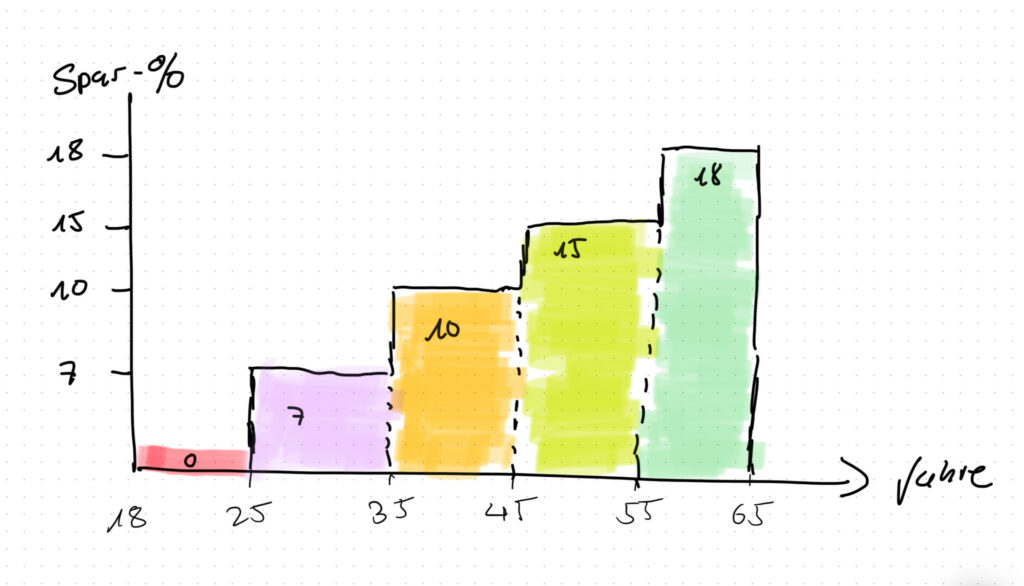

Je nach Anlegertyp und finanzieller Situation eignet sich ein unterschiedlicher Mix von Aktien und Obligationen. Hier einige typische Profile und Überlegungen:

- Konservativer Anleger (sicherheitsorientiert): Du willst vor allem Kapital erhalten und stabile Zinseinnahmen erzielen. Dein Anlagehorizont ist eher kurz- bis mittelfristig, grosse Kursschwankungen möchtest du vermeiden. Für dich sind Obligationen Schweiz in hoher Gewichtung sinnvoll – etwa Schweizer Bundesobligationen (geben aktuell kaum Zins – 0.3-0.5%!) oder erstklassige Unternehmensanleihen (da wird es schon interessanter ;-). Diese bieten planbare Renditen bei minimalem Ausfallrisiko. Ein kleiner Aktienanteil (vielleicht 20–30%) kann beigemischt werden, um etwas Wachstumspotenzial zu haben, aber der Grossteil des Portfolios bleibt in festverzinslichen Anlagen.

- Ausgewogener Anleger (mittleres Risiko): Du verfolgst einen Mix aus Sicherheit und Wachstum. Dein Zeithorizont ist mittel- bis langfristig. Eine oft empfohlene Aufteilung für ausgewogene Profile ist ungefähr 50% Aktien und 50% Obligationen, um von beiden Welten zu profitieren. Die Obligationen-Komponente stabilisiert in der Regel das Portfolio und liefert Einkommen, während die Aktien-Komponente für Wachstum sorgt. Dieses Profil passt z.B. zu Anlegern mittleren Alters oder solchen, die für die Pension vorsorgen, aber noch einige Jahre Zeit haben. Auch andere Kombinationen sind sehr interessant und bringen zu einem ausgewogene Anlage, mit geringeren Schwankungen und Risiken. Mehr Infos erhältst du bei meinen Beratungen.

- Dynamischer Anleger (risikofreudig): Du hast einen langen Anlagehorizont (10+ Jahre), verfügst über finanzielle Rücklagen und kannst auch grössere Schwankungen aushalten. Dein Fokus liegt klar auf Wertzuwachs. Für dich bietet sich ein hoher Aktienanteil an (z.B. 70–100% Aktien) und nur ein kleiner Teil in Obligationen zur Stabilisierung oder Opportunitätenwahrnehmung. Insbesondere jüngere Anleger oder gut informierte Investoren mit hoher Risikofähigkeit setzen verstärkt auf Aktien, da diese über lange Zeiträume die höheren Renditen abwerfen. Obligationen dienen hier nur als Liquiditätsreserve oder zur Beimischung, etwa in turbulenten Zeiten etwas aufzustocken, um bei Bedarf Aktien nachkaufen zu können.

Natürlich sind dies nur grobe Richtwerte. In der Praxis hängt die ideale Aufteilung von Risikofähigkeit, Risikobereitschaft und Anlagehorizont ab. Ein Finanzberater ermittelt dein persönliches Anlegerprofil und erstellt eine individuelle Vermögensaufteilung (z.B. 80/20, 60/40, 30/70 etc.), die genau zu deinen Zielen passt. Wichtig ist, dass du dich mit der Mischung wohlfühlen kannst und auch in schwierigen Börsenphasen an deiner Strategie festhalten kannst.

Obligationen und Anleihen Schweiz: Marktüberblick

Wie sieht der Schweizer Obligationenmarkt konkret aus? In diesem Abschnitt betrachten wir die wichtigsten Segmente: Staatsanleihen des Bundes (“Eidgenossen”), Unternehmensanleihen und die praktische Seite des Handels (kotierte Anleihen).

Schweizer Staatsobligationen (Eidgenossen): Die Anleihen des Bundes (auch liebevoll „Eidgenossen“ genannt) sind das Sicherste vom Sichersten. Die Schweiz hat AAA-Ratings von allen grossen Ratingagenturen, weshalb Schweizer Staatsanleihen sehr niedrige Coupons aufweisen. In der Vergangenheit lagen die Renditen 10-jähriger Eidgenossen zeitweise sogar im negativen Bereich (Investoren waren bereit, dem Bund Geld zu zahlen, nur um Sicherheit zu haben!). Aktuell, im Jahr 2025, rentieren eidgenössische 10-Jahres-Anleihen wieder leicht positiv – dazu gleich mehr. Bundesobligationen werden hauptsächlich von institutionellen Anlegern gehalten, aber auch Privatanleger können sie kaufen (über Banken oder Börse). Die Zinsen sind zwar gering, aber Ausfallrisiko und Schwankungen praktisch null, was diese Obligationen in der Schweiz zum Grundbaustein für konservative Portfolios macht. Typischerweise werden neue Bundesanleihen vom Bund via Auktion emittiert und anschliessend an der Börse gehandelt.

Unternehmensanleihen (Corporate Bonds): Neben dem Staat begeben auch viele Firmen Obligationen in Schweizer Franken. Darunter finden sich sowohl Schweizer Unternehmen (z.B. Grosskonzerne, Banken, Versicherer) als auch ausländische Unternehmen, die in CHF denominierte Anleihen begeben. Solche CHF-Unternehmensanleihen bieten meist etwas höhere Zinsen als Eidgenossen, entsprechend dem höheren Risiko gegenüber dem Staat. Beispiel: Eine CHF-Anleihe der BAT International Finance plc (BBB+ Rating) mit Laufzeit bis 2026 bietet etwa 0,7% Rendite – deutlich höher als gleichlaufende Staatsanleihen (~0,5%), aber eben mit Unternehmensrisiko. Erstklassige Schweizer Firmen mit AA-Rating liegen mit ihren Anleihen oft nur wenig über Staatsniveau (z.B. 0,5–1% Rendite). Für höhere Renditen müssen Anleger zu niedrigeren Ratings greifen (BBB oder tiefer) – hier steigen Zinsen auf 1–2%, jedoch mit dem Risiko eines Bonitätsverlusts. Insgesamt ist der Anleihenmarkt Schweiz durch die stabile Wirtschaft und Währung geprägt: Ausfälle sind selten, aber die Kehrseite sind eben recht tiefe Renditen. Anleihen von Top-Adressen wie Nestlé, Novartis oder der Zürich Versicherung sind begehrt und daher nicht hoch verzinst. Wer mehr Ertrag will, kann auf Nachranganleihen oder Hybridanleihen von Banken/Versicherern schauen, die etwas höhere Coupons bieten – aber Vorsicht: im Ernstfall können diese ausfallen oder zumindest Couponzahlungen aussetzen.

Kotierte Anleihen & Handel: Die meisten gängigen Obligationen sind an der Schweizer Börse (SIX) kotiert und können über jede Bank oder jeden Online-Broker gehandelt werden. Die Kursstellung erfolgt in Prozent des Nominals (100% = Pari). Bei Kauf/Verkauf über die Börse ist zu beachten, dass Stückzinsen anfallen: Der Marchzins (in der Schweiz gebräuchlicher Begriff für Stückzinsen) wird dem Verkäufer bezahlt und vom Käufer zusätzlich zum Kurswert entrichtet. Mehr dazu gleich im nächsten Abschnitt. Für Privatanleger, die nur kleine Beträge investieren wollen, sind zudem Fonds oder ETFs auf Schweizer Obligationen interessant – damit erhält man mit einem einzigen Investment gleich ein ganzes Bündel an Anleihen und reduziert das Klumpenrisiko. Alternativ gibt es Kassenobligationen (von Schweizer Banken herausgegebene festverzinsliche Anlagen), die jedoch oft längere Laufzeiten und weniger Handelbarkeit aufweisen. In jedem Falle gilt: Der Schweizer Obligationenmarkt bietet vom ultrakonservativen Eidgenossen bis zur Nachranganleihe alles – die Auswahl der richtigen Papiere erfordert aber Sorgfalt und Marktkenntnis. Eine Empfehlungsliste Obligationen von Experten kann hier sehr hilfreich sein.

Alternative Obligationen – Spezialformen mit eigenen Chancen und Risiken

Neben klassischen Anleihen gibt es noch einige Spezialformen von Obligationen, die besondere Merkmale und Renditechancen bieten. Diese sollten aber unbedingt mit einem spezialisierten Anlageberater besprochen werden:

- Zerobonds (Nullkuponanleihen): Diese Anleihen zahlen keine jährlichen Zinsen. Stattdessen wird die Obligation unter pari (unter 100%) emittiert und bei Fälligkeit zu 100% zurückbezahlt. Der Ertrag entsteht durch die Differenz zwischen Kauf- und Rückzahlungskurs. Vorteil: keine Wiederanlageproblematik. Steuerlich in der Schweiz interessant, da der Gewinn als steuerfreier Kapitalgewinn gilt.

- Pfandbriefe: Eine Schweizer Besonderheit mit erstklassiger Sicherheit. Diese werden von den Pfandbriefzentralen der Kantonalbanken und anderen Banken ausgegeben und sind durch Hypotheken besichert. Die Renditen liegen meist knapp über Staatsanleihen, bei sehr hoher Sicherheit.

- Kantonsobligationen: Von den Schweizer Kantonen ausgegebene Anleihen. Sie bieten meist etwas höhere Renditen als Bundesobligationen bei immer noch sehr guter Bonität. Die genauen Konditionen variieren je nach Finanzkraft des Kantons.

- Catastrophe Bonds (Cat Bonds): Eine spezielle Form von Anleihen, bei denen die Rückzahlung von Naturkatastrophen abhängt. Bieten oft höhere Renditen, aber mit dem Risiko des Totalverlusts bei Eintritt bestimmter Ereignisse. Nur für sehr erfahrene Anleger und mit professioneller Beratung geeignet!

- Wandelanleihen (Convertible Bonds): Diese Anleihen können unter bestimmten Bedingungen in Aktien des emittierenden Unternehmens umgewandelt werden. Sie bieten die Sicherheit einer Anleihe plus die Chance auf Kursgewinne bei steigenden Aktienkursen.

- Nachranganleihen (Subordinated Bonds): Diese Anleihen sind im Insolvenzfall anderen Verbindlichkeiten nachgeordnet. Sie bieten höhere Zinsen, tragen aber auch ein höheres Risiko. Besonders bei Banken und Versicherungen häufig.

- Inflationsgeschützte Anleihen (Inflation-linked Bonds): Die Zinszahlungen und der Rückzahlungsbetrag werden an die Inflation angepasst. Bieten Schutz vor Kaufkraftverlust, aber meist mit niedrigeren Basiszinsen.

- Green Bonds: Anleihen, deren Erlöse ausschliesslich in umweltfreundliche Projekte fliessen. Werden von Unternehmen, Staaten oder supranationalen Organisationen ausgegeben und gewinnen zunehmend an Bedeutung.

Diese Spezialformen erfordern besonderes Know-how und eine genaue Analyse der individuellen Risiken. Empfehlung: Lass dichvon einem spezialisierten Anlageberater zu diesen Instrumenten beraten. Er kann die Eignung für dein Portfolio prüfen und die steuerlichen Aspekte berücksichtigen.

Marchzins – was ist das und warum ist er wichtig?

Der Marchzins (auch Stückzins genannt) ist ein wichtiger Begriff beim Handel mit Obligationen. Er bezeichnet den aufgelaufenen Zins zwischen zwei Zinsterminen, den der Käufer einer Anleihe dem Verkäufer zahlen muss. Hintergrund: Anleihen zahlen Zinsen meist jährlich (manchmal halbjährlich). Wenn Sie eine Anleihe zwischen diesen Zinszahlungsterminen kaufen, hat der Verkäufer für die seit dem letzten Termin verstrichene Zeit Anspruch auf die anteiligen Zinsen – diese stecken im Kurs drin. Praktisch läuft es so ab: Der Käufer zahlt den Börsenkurs plus den aufgelaufenen Marchzins; am nächsten Kupontermin erhält der Käufer dann die volle Zinszahlung vom Emittenten. Unterm Strich bekommt so jeder den Zins für die Zeit, in der er die Anleihe gehalten hat.

Warum ist das nun wichtig? Zwei Gründe: Liquidität und Steuern. Erstens muss man wissen, dass beim Kauf einer Obligation unterjährig zusätzliche Kosten durch den Marchzins entstehen – dieser Betrag fliesst aber nicht an den Broker, sondern an den Vorbesitzer. Beim Verkauf erhält man den Marchzins entsprechend gutgeschrieben. Zweitens (und vor allem) gibt es in der Schweiz einen Steuereffekt: Zinsen aus Obligationen sind beim Privatkunden einkommenssteuerpflichtig, Kapitalgewinne dagegen steuerfrei. Der Marchzins wird steuerlich wie ein Teil des Kurswerts behandelt. Verkaufst du eine Anleihe kurz vor dem Zinstermin, bleibt der Marchzins (der im Verkaufskurs enthalten ist) für dich steuerfrei. Umgekehrt sollte man aus Steuergründen vermeiden, kurz vor dem Kupontermin eine Obligation zu kaufen – man würde dem Verkäufer den steuerfreien Marchzins zahlen und kurz danach selbst eine voll steuerpflichtige Zinsgutschrift erhalten. Dieses Phänomen nennt man auch die Marchzinsfalle: Der Käufer zahlt quasi dem Verkäufer einen steuerfreien Gewinn und bekommt selbst einen steuerpflichtigen Ertrag. Daher unser Tipp: Wenn möglich, achte beim Timing deines Obligationenkaufs darauf, ob demnächst ein Zinstermin ansteht. Ist es sehr kurz vorher, kann es vorteilhaft sein, bis nach dem Coupontermin zu warten (der Kurs der Anleihe wird nach dem Zinstermin nämlich um etwa den Kupon fallen – “ex Coupon” handeln – und man spart sich den Marchzins).

In Kurz: Marchzins ist der zwischenzeitlich aufgelaufene Zins. Für die Rendite macht es langfristig keinen Unterschied, da sich Kurs und Zinszahlung ausgleichen. Aber steuerlich lässt sich durch geschicktes Nutzen oder Meiden des Marchzinses ein kleiner Vorteil erzielen. Bei grösseren Beträgen oder vielen Anleihen im Depot lohnt es sich, diese Effekte mit deinem Finanzberater zu besprechen und gegebenenfalls in der Strategie zu berücksichtigen.

Rendite auf Verfall vs. aktuelle Zinszahlungen

Beim Vergleich von Obligationen stösst du häufig auf den Begriff Rendite auf Verfall (auch Verfallrendite oder Yield to Maturity, YTM genannt). Was bedeutet das und wie unterscheidet es sich vom aktuellen Zinscoupon?

Die Rendite auf Verfall gibt an, wie hoch die jährliche Gesamtrendite einer Obligation ist, wenn sie bis zur Fälligkeit gehalten wird. Einfach gesagt beinhaltet die Verfallrendite alle Erträge: die laufenden Zinszahlungen und den Effekt, dass die Anleihe am Ende zu 100% zurückgezahlt wird. Liegt der aktuelle Kurs unter 100%, erzielt man zusätzlich einen Kapitalgewinn bis zur Fälligkeit (der die Rendite erhöht). Liegt der Kurs über 100%, ergibt sich bis Fälligkeit ein Kapitalverlust (der die Rendite vermindert). Die Rendite auf Verfall ist also ein umfassenderer Massstab als der blosse Coupon.

Beispiel: Eine Obligation hat einen Coupon von 1% und läuft noch 5 Jahre. Wenn ihr Kurs genau 100% beträgt, ist die Rendite auf Verfall = 1% (man bekommt ja genau den Coupon als Ertrag). Steht die Anleihe aber z.B. bei 95%, dann ist die effektive Rendite höher: Man erhält 1% Zins pro Jahr plus am Ende 5% Kursgewinn (von 95 auf 100). Die Rendite auf Verfall läge in diesem Fall etwa bei ~2% p.a. umgerechnet. Umgekehrt, stünde der Kurs bei 105%, wäre die Verfallrendite unter 1%, da man zwar 1% Zins bekommt, aber bis Laufzeitende 5% an Kursverlust hinnehmen muss.

Aktuelle Zinszahlungen (Couponrendite): Damit ist meist die laufende Verzinsung gemeint, also Coupon geteilt durch aktuellen Kurs. Im obigen Beispiel wäre das bei Kurs 95%: 1%/95% ≈ 1,05% laufende Zinsrendite. Diese Kennzahl berücksichtigt aber nicht den Effekt der Rückzahlung zu pari und eignet sich daher nur für einen groben Vergleich der Einkommenskomponente. Wirklich entscheidend für Anleger ist die Rendite auf Verfall, denn sie zeigt den Gesamtertrag an, den man erwarten kann.

Warum ist das wichtig? Gerade bei unterschiedlichen Kupons und Kursen ermöglicht erst die Verfallrendite einen fairen Vergleich. Eine Anleihe mit hohem Coupon, die aber weit über Pari notiert, kann am Ende weniger Rendite bringen als eine niedrig verzinste Anleihe unter Pari. Anleihen mit gleicher Verfallrendite werfen (sofern kein Ausfall) für den Haltedauern-Investor den gleichen Ertrag ab, egal ob der Coupon hoch oder niedrig ist. Die Verfallrendite berücksichtigt auch den Marchzins und Wiederanlageeffekte (unter der Annahme, man könne die Kupons zum gleichen Zinssatz reinvestieren). Beachte: Die ausgewiesene Rendite auf Verfall geht von einer Hold-to-Maturity-Strategie aus. Verkaufst du vorher, kann deine tatsächliche Rendite abweichen, je nach dann geltendem Kurs.

Für Investoren heisst das: Achten bei Obligationen weniger auf den Coupon und mehr auf die Rendite auf Verfall. Letztere spiegelt den effektiven Ertrag wider. In den Kurslisten und Empfehlungstabellen (z.B. von Banken) wird daher i.d.R. die Verfallrendite angegeben. Natürlich solltest du auch Bonität und Laufzeit im Blick haben – eine höhere YTM geht meist mit höherem Risiko oder längerer Bindung einher.

Schweizer Staatsanleihen 10 Jahre – aktuelle Zinsen, Trends und Kaufmöglichkeiten

Aktuelle Zinsen: Werfen wir einen gezielten Blick auf die 10-jährigen Schweizer Staatsanleihen (den vielbeachteten Richtwert im Obligationenmarkt). Anfang 2025 liegen die Zinsen (Renditen) dieser Schweizer Staatsanleihen etwa bei 0,3–0,5% pro Jahr. Konkret betrug die Rendite der 10-jährigen Eidgenossenschaft am 1. April 2025 rund 0,458%. Das ist eine bemerkenswerte Entwicklung, wenn man bedenkt, dass vor einigen Jahren die Rendite noch im negativen Bereich lag. Zum Vergleich: In der Eurozone rentiert eine 10-jährige deutsche Bundesanleihe aktuell um ca. 2,7%, in den USA eine gleichlange Treasury sogar um ~3,8–4,0%. Die Schweiz bleibt also ein Niedrigzinsland – ein Spiegelbild der stabilen Schweizer Wirtschaft, niedrigen Inflation und starken Währung.

Trend: Im Verlauf der letzten Jahre sahen wir bei Schweizer Staatsanleihen einen Zinsanstieg von deutlich unter 0% zurück in den positiven Bereich. 2022 stiegen im Zuge globaler Inflation die Renditen rasch an und überschritten die Nulllinie. Anfang 2023/2024 lag die 10J-Rendite zeitweise um 0,6%, ging dann aber im Laufe von 2024 auf ca. 0,3% zurück. Nun, 2025, pendeln die Renditen um ~0,5%. Die Markterwartung laut Prognosen ist, dass die Rendite vorerst in diesem niedrigen positiven Korridor verbleibt. Gründe: Die Inflation in der Schweiz ist moderat (Verbraucherpreise +0,3% Feb. 2025), und die SNB hat nach ihren Zinserhöhungen den Leitzins auf derzeit 0,25% gesenkt. Einige Marktbeobachter rechnen bei weiteren Konjunkturabschwächungen sogar mit der Rückkehr zu Null- oder Negativzinsen bis Ende des Jahrzehnts – sicher ist das aber nicht. Für Anleger bedeuten diese Trends: Schweizer Staatsanleihen werden wohl weiterhin sehr niedrige Renditen bieten. Sie dienen primär der Sicherheit, weniger der Rendite-Maximierung. Sollten globale Zinsen wieder fallen (etwa bei Rezessionsgefahr), könnten Eidgenossen-Kurse steigen (Renditen sinken Richtung 0%). Umgekehrt ist bei überraschend starker Inflation auch ein Anstieg auf 1%+ denkbar, was Kursverluste bedeuten würde. Insgesamt erscheint das Potenzial aber begrenzt – „Eidgenossen“ bleiben ein Stabilitätsanker mit bescheidenem Zins.

Kaufmöglichkeiten: Wie kann man als Privatanleger Schweizer Staatsanleihen kaufen? Direkt vom Bund erwerben meistens nur Banken/Grossanleger bei Neuemissionen (Auktionen). Als Privatanleger kauft man am Sekundärmarkt, sprich über die Börse oder die Hausbank. Jede Schweizer Staatsanleihe hat eine Valorennummer/ISIN und kann ähnlich wie eine Aktie gehandelt werden. Die Stückelungen sind oft 5’000 CHF oder 1’000 CHF, sodass der Mindestbetrag überschaubar ist. Die Kurse der gängigen Laufzeiten werden täglich veröffentlicht (z.B. in Wirtschaftszeitungen oder Online-Finanzportalen). Wenn du konkret z.B. eine 10-jährige Bundesobligation erwerben möchtest, kannst du deiner Bank einen entsprechenden Auftrag geben (Kauf z.B. von Swiss Gov 0.5% 2032 etc.). Zu beachten sind neben dem Preis auch hier Marchzinsen (bei Kauf zwischen Couponterminen). Eine alternative Möglichkeit für Privatanleger sind ETF oder Fonds auf Schweizer Staatsanleihen. Diese kaufen einen Korb verschiedener Laufzeiten; Beispiele sind Fonds von iShares, UBS etc., die einen Schweizer Staatsanleihenindex nachbilden. Damit erhältst du mit einem Trade ein ganzes Bündel Eidgenossen. Der Nachteil sind kleine Verwaltungsgebühren und die Tatsache, dass der Fonds ständig rolliert (also kein definiertes Laufzeitende hat). Wer gezielt eine bestimmte Laufzeit halten will, nimmt eher die Einzelanleihe; wer bequem und breit gestreut investieren will, greift zum Fonds. Für Neukunden einer Finanzberatung kann es sinnvoll sein, erst einmal über Fonds eine Position in Staatsanleihen aufzubauen. Dein Berater kann dann immer noch im passenden Moment auf Einzelanleihen umschichten, wenn es Opportunitäten Gelegenheiten gibt (z.B. Neuemissionen mit etwas höherem Kupon) und das Depot genug diversifiziert ist. Generell gilt: Schweizer Staatsanleihen kauft man nicht für die Rendite, sondern für die Sicherheit.

Wichtige Kennzahlen für Obligationen und Aktien verstehen

Sowohl bei Obligationen als auch bei Aktien gibt es einige Kennzahlen, die dir helfen, die Attraktivität einer Anlage einzuschätzen. Hier ein Überblick der wichtigsten Kennziffern und wie man sie interpretiert:

Kennzahlen bei Obligationen

- Coupon (Nominalzins): Dies ist der feste Zinssatz, den die Anleihe pro Jahr auf den Nominalwert zahlt (z.B. 1.5% p.a.). Der Coupon bestimmt die Höhe der Zinszahlung, sagt aber alleine wenig über die Güte der Anlage aus – wichtig ist der Coupon v.a. in Relation zum aktuellen Kurs (siehe „laufende Rendite“).

- Rendite auf Verfall (YTM): Wie oben ausführlich erläutert, die effektive jährliche Rendite, falls man die Obligation bis zur Fälligkeit hält. Sie berücksichtigt Couponzahlungen und den Kursgewinn/-verlust bis zur Rückzahlung. Diese Kennzahl ist zentral, um Anleihen miteinander zu vergleichen. Sie wird in Prozent p.a. angegeben. Ein Blick auf die YTM zeigt z.B., dass eine 10-jährige Unternehmensanleihe A 1.2% Rendite bringt, während eine 5-jährige Staatsanleihe B 0.4% bringt – trotz eventuell höherem Coupon von B.

- Rating: Die grossen Ratingagenturen (S&P, Moody’s, Fitch) vergeben Ratings zur Bonität des Emittenten. Von AAA (höchste Qualität) über AA, A, BBB (noch Investment Grade) bis hin zu BB und darunter (High Yield/Junk). Das Rating beeinflusst direkt die verlangte Rendite: Je schlechter das Rating, desto höher der Zins als Risikoprämie. Achte auf das Rating einer Obligation – alles im Investment Grade (AAA bis BBB-) gilt als relativ sicher, darunter wird es spekulativ.

- Duration: Die Duration misst die Zinsempfindlichkeit einer Anleihe. Sie gibt näherungsweise an, um wieviel Prozent der Kurs fällt, wenn das Zinsniveau um 1% steigt (und umgekehrt). Lange Laufzeiten = hohe Duration = starkes Reagieren auf Zinsänderungen. Kurze Laufzeiten = niedrige Duration = relativ stabile Kurse selbst bei Zinsänderungen. Für Anleger bedeutet das: Wenn du steigende Zinsen erwartest, solltest du Anleihen mit kurzer Duration halten (z.B. via kurzlaufende Bonds oder Flexibilisierung). Bei fallenden Zinsen hingegen bringen langfristige Bonds Kursgewinne.

- Stückzinsen/Marchzins: Wie zuvor beschrieben, der aufgelaufene Zins seit letztem Kupontermin, den der Käufer zusätzlich zahlt bzw. der Verkäufer erhält. Diese Grösse ist wichtig bei der Abrechnung, fliesst aber nicht in die Berechnung der Rendite auf Verfall ein (sie wird dort bereits berücksichtigt). Für die Steuer und Cashflow-Planung ist sie dennoch relevant (siehe Abschnitt Marchzins oben).

- Konvexität: Für sehr fortgeschrittene Anleger – dies misst die Nicht-Linearität der Kursreaktion auf Zinsänderungen (eine Ergänzung zur Duration). Konvexität spielt im normalen Anlagealltag selten eine Rolle, es sei denn, man handelt grosse Anleihebestände oder exotische Bonds.

Kennzahlen bei Aktien

- Kurs-Gewinn-Verhältnis (KGV): Das KGV ist die wohl bekannteste Aktienkennzahl. Es berechnet sich als Aktienkurs geteilt durch den jährlichen Gewinn pro Aktie. Beispiel: Firma X hat 5 CHF Gewinn/Aktie, und die Aktie kostet 100 CHF, dann ist KGV = 20. Das KGV sagt aus, das das Unternehmen mit dem 20-fachen seines Jahresgewinns bewertet ist. Ein hohes KGV (z.B. > 25) kann bedeuten, dass Anleger hohe Wachstumserwartungen haben (oder die Aktie überteuert ist). Ein niedriges KGV (< 10) kann auf Unterbewertung hindeuten (oder auf Probleme, die den Gewinn schmälern könnten). In der Schweiz schwankte das KGV des Gesamtmarkts (SMI) in den letzten Jahren meist zwischen ca. 15 und 20. Man vergleicht KGVs gern innerhalb derselben Branche. Achtung: KGV bezieht sich oft auf erwartete zukünftige Gewinne (Forward-KGV). Als Anleger solltest du KGVs also nicht isoliert betrachten, aber sie geben einen guten ersten Eindruck zur Bewertung einer Aktie.

- Dividendenrendite: Dies ist die jährliche Dividende pro Aktie geteilt durch den Aktienkurs, in %. Beispiel: Aktie Y schüttet 3 CHF Dividende aus, aktueller Kurs 100 CHF, ergibt 3% Dividendenrendite. Für viele Schweizer Aktien (v.a. Blue Chips) ist die Dividendenrendite eine wichtige Kennzahl, da etliche Unternehmen traditionell hohe Dividenden zahlen. Renditen von 2–4% sind bei Grosskonzernen nicht ungewöhnlich, manche Titel (v.a. Versicherungen, Telekom) liegen auch bei 5%+. Eine hohe Dividendenrendite kann attraktiv sein als „Zusatzertrag“, allerdings sollte man prüfen, ob die Dividende nachhaltig erwirtschaftet wird (Stichwort Payout Ratio: Verhältnis Dividende zu Gewinn). Sehr hohe Dividendenrenditen können auch ein Warnsignal sein, wenn der Kurs stark gefallen ist (Markt erwartet evtl. Kürzung der Dividende).

- Volatilität / Beta: Die Volatilität misst die Schwankungsintensität eines Aktienkurses. Oft wird das Beta angegeben – es zeigt, wie stark die Aktie im Vergleich zum Gesamtmarkt schwankt. Beta 1 bedeutet gleiche Schwankung wie der Markt, Beta 1.2 heisst 20% volatilier als der Markt, Beta 0.8 heisst weniger volatil. Defensive Schweizer Aktien (z.B. Nestlé) haben oft Beta < 1, zyklische Werte oder Finanzwerte eher > 1. Für Anleger, die nicht so viel Risiko mögen, können niedrige Beta-Werte interessant sein. Allerdings gehen niedrig volatile Aktien nicht unbedingt immer hoch – Beta sagt nur etwas über die Historie, nicht die Zukunft. Dennoch: Ein Portfolio mit z.B. lauter hochvolatilen Nebenwerten wird nervenaufreibender sein als eines mit soliden Standardwerten.

- Marktkapitalisierung: Das ist der Börsenwert eines Unternehmens (Aktienkurs * Anzahl Aktien). Swiss Market Index (SMI) umfasst z.B. die grössten 20 Schweizer Firmen, angeführt von Nestlé (~CHF 300 Mrd. Marktkap.). Marktkapitalisierung ist weniger eine Kennzahl zur Bewertung, aber wichtig für die Einordnung: Large Caps (grosse Konzerne) sind meist stabiler, Small Caps können stärker wachsen, sind aber oft riskanter und weniger liquide.

- Eigenkapitalrendite, Gewinnwachstum, Margen: Dies sind fundamentalere Kennzahlen. Für einen detaillierten Aktienvergleich schaut man auch auf die Eigenkapitalrendite (Gewinn/Eigenkapital), erwartetes Gewinnwachstum (% p.a.), Gewinnmargen etc. Diese liegen jedoch schon im Bereich tieferer Analyse. Für die meisten Anleger reichen zunächst KGV und Dividendenrendite, ergänzt um qualitative Einschätzung, um ein Gefühl für eine Aktie zu bekommen.

Lerne die zentralen Kennzahlen zu lesen – bei Obligationen vor allem Rendite auf Verfall, Rating und Duration; bei Aktien insbesondere KGV und Dividendenrendite. Diese Zahlen helfen, informierte Entscheidungen zu treffen. Ein Finanzberater kann dich schulen, diese Indikatoren richtig zu interpretieren, oder dir Übersichten zur Verfügung stellen, in denen die wichtigsten Kennzahlen deiner Anlagen aufgelistet sind. So behältst du stets den Überblick.

Empfehlungsliste Obligationen 2025 – konkrete Anleihe-Tipps

Im Jahr 2025 ist das Zinsumfeld im Schweizer Franken zwar immer noch tief, aber deutlich attraktiver als noch vor einigen Jahren. Hier eine Empfehlungsliste von Obligationen (bzw. Anleihe-Kategorien), die für Schweizer Anleger aktuell interessant sein könnten. Diese Liste soll als Anregung dienen – für eine persönlich zugeschnittene Empfehlung solltest du jedoch eine individuelle Beratung in Anspruch nehmen, da die Eignung je nach Portfolio und Zielen variiert.

- Schweizer Staatsanleihen (Eidgenossen): Für maximale Sicherheit empfehlen wir nach wie vor, einen Teil des Portfolios in eidgenössische Bundesobligationen zu halten. Beispielsweise ist die Schweizer Staatsanleihe 2033 (10-jährige Laufzeit) mit rund 0,5% Rendite auf Verfall eine Option. Auch wenn 0,5% p.a. niedrig erscheinen – als risikoloser Baustein sind Eidgenossen unschlagbar. Sie bieten Liquidität und Stabilität, was gerade in turbulenten Börsenzeiten Gold wert ist. Unsere Empfehlung: Beimischen je nach Risikoprofil 10–30% in Eidgenossen. Kaufen kann man diese entweder direkt (Einzeltitel) oder bequem über einen Staatsanleihen-ETF Schweiz. Beispiel für Einzeltitel: 0.5% Anleihe Schweiz 2025–2035 (fiktives Beispiel) oder tatsächliche ausstehende Anleihen wie die 0.25% Bundesobligation bis 2031. Für konkrete Emissionen beraten ich dich gern.

- Erstklassige Unternehmensanleihen (CHF Investment Grade): Wer etwas mehr Rendite möchte, kann auf Schweizer-Franken-Unternehmensanleihen mit hoher Bonität setzen. 2025 finden sich z.B. Anleihen von Swisscom, Nestlé, Roche, UBS etc. mit Restlaufzeiten von 3–8 Jahren, die Verfallrenditen um 0,7–1,0% bieten. Ein Beispiel: 1.0% Novartis-Anleihe 2020–2027 könnte knapp 0,8% YTM bringen, oder 0,3% UBS-Anleihe 2021–2026 ähnlich um 0,6–0,7%. Diese Papiere sind sehr solide (Rating A oder höher) und eignen sich, um das Portfolio zu diversifizieren. Empfehlung: Stell eine kleine Auswahl solcher Corporate Bonds zusammen – z.B. je einen aus verschiedenen Sektoren (Bank, Pharma, Konsum, Versicherung), um Klumpenrisiken zu reduzieren. Alternativ gibt es CHF-Obligationenfonds, die das bereits erledigen. Vorteil eines eigenen kleinen Bond-Portfolios: Sie können gezielt Laufzeiten staffeln (Stichwort Laddering: z.B. ein Bond 2025, einer 2027, einer 2030 etc., um Zinsänderungsrisiko zu verteilen). Lass dich unbedingt beraten, wenn du dir nicht 100% genau weisst, was du machst. Es ist keine konkrete Empfehlung, eher Inspirationen für dich.

- Inflationsgeschützte Anleihen (Linker): In CHF gibt es leider keine eigenen inflationsindexierten Staatsanleihen. Wer aber Sorge vor steigender Inflation hat, könnte über inflationsgeschützte Anleihen in EUR oder USD nachdenken, währungsgesichert auf CHF. Es gibt Fonds, die z.B. in inflationsindexierte deutsche/US-Anleihen investieren und das Währungsrisiko auf CHF hedgen. Diese liefern in einem echten Inflationsszenario deutlich bessere Realrenditen. Nachteil: Aktuell bei niedriger Inflation rentieren sie mager (teilweise sogar negative Realrendite). Als kleine Beimischung (max. 5–10%) können sie aber als Versicherung gegen plötzliche Teuerung dienen.

- High-Yield- und Schwellenländer-Anleihen: Für risikofreudige Anleger kommen auch Hochzinsanleihen in Frage – sei es von niedriger gerateten Unternehmen oder Schwellenländer-Staatsanleihen (EM-Bonds). Diese können Renditen von 5–7% und mehr abwerfen. Allerdings raten wir zu Vorsicht: Diese Papiere haben deutlich höhere Ausfallsrisiken und reagieren stark auf Konjunkturumschwünge. Falls man solche Anleihen halten will, dann nur breit gestreut über einen Fonds/ETF und in kleiner Beimischung (z.B. 5% des Portfolios). Ein globaler High-Yield-Bond-ETF (möglichst währungsgesichert) könnte hier die beste Wahl sein – so verteilt sich das Emittentenrisiko. Für Anleger mit reinem CHF-Fokus gibt es auch ein paar CHF-Hochzinsanleihen, oft von kleineren Schweizer Firmen oder Fremdwährungsanleihen, die in CHF begeben wurden (sog. CHF-Global Bonds). Deren Renditen liegen vielleicht bei 2–3% für BB-Ratings. Diese können interessant sein, wenn man keine Fremdwährungsrisiken will, aber etwas mehr Ertrag als mit AAA-Bonds. Auch hier gilt: Know-How ist nötig. Unsere Empfehlung: High Yield nur mit kompetenter Beratung beimischen, wenn es zu deiner Risikostrategie passt.

- Kassenobligationen / Pfandbriefe: Nicht zu vergessen sind Kassenobligationen (festverzinsliche Bankanlagen) und Pfandbriefanleihen (besichert durch Hypothekenportfolios). Kassenobligationen grosser Kantonalbanken bieten 2025 je nach Laufzeit (2–10 Jahre) etwa 1–2% Zins p.a. Dein Geld ist dabei bei der Bank fest angelegt (kein Börsenhandel, aber Einlegerschutz bis 100k CHF greift). Pfandbriefe, die von zwei Pfandbriefinstituten in der Schweiz emittiert werden, finanzieren Hypotheken und gelten ebenfalls als extrem sicher. Sie rentieren oft minimal über Bundesanleihen. Für Privatanleger sind diese Instrumente weniger bekannt, aber ein Baustein für absolute Sicherheit. Allerdings sind die Liquidität und Flexibilität geringer (Kassenobli kann man nur schwer vorzeitig auflösen). Diese kommen eher infrage, wenn man genau weiss, dass man einen Betrag X für Y Jahre nicht braucht und sicher anlegen will. In einem Beratungsgespräch lassen sich solche Optionen durchspielen – manchmal kann eine Kassenobligation einer Obligation mit ähnlicher Laufzeit durchaus vorgezogen werden, wenn der Zins passt und man die Einfachheit schätzt.

Hinweis: Die genannten Beispiele dienen der Illustration des Marktangebots in 2025. Vor einem Kauf sollte stets die aktuelle Marktlage und die individuelle Situation geprüft werden. Lass dich von einem professionellen Anlagespezialisten beraten. Dieser stellt die ein entsprechende Portfolio zusammen, dass nach eigenen Wünschen ein optimales Risko-Rendite Profil aufweist und zu deiner Gesamtsituation passt.

Aktien: Empfehlungen für 2025 in der Schweiz

Auch im Aktienbereich möchten wir einige Empfehlungen und Beispiele geben, die 2025 für Schweizer Anleger interessant sind. Hierbei geht es nicht um spekulative Tipps, sondern um eine strategische Auswahl, die zu einem soliden, diversifizierten Aktienportfolio beitragen kann.

- Schweizer Blue-Chip-Aktien (SMI-Titel): Die 20 SMI-Aktien sind das Rückgrat des hiesigen Aktienmarktes. Wir empfehlen, dass Schweizer Anleger diese Schlüsselunternehmen im Blick haben. Besonders attraktiv sind die defensiven Qualitätstitel mit kontinuierlichen Dividenden. Nestlé (Nahrungsmittel), Roche oder Novartis (Pharma) sind etwa Weltmarktführer in ihren Branchen und haben sich über Jahrzehnte bewährt. Sie liefern stabile Erträge und Dividenden um 2–3%. Diese 3 Firmen machen bereits etwa 25% des Schweizer BIP aus. Diese Titel eignen sich als Basis-Investments, da sie auch in schwierigeren Zeiten relativ robust bleiben (Beta < 1, also geringere Schwankungen). Unsere Empfehlung: Core-Positionen in 5–10 grossen Schweizer Blue Chips (SMI Titel) aufbauen, insbesondere wenn man als Schweizer Anleger geringere Währungensschwankungen möchte. Die Gewichtung kann nach Marktkapitalisierung oder eigenen Präferenzen erfolgen. Beachte aber, dass der SMI stark konzentriert ist (Nestlé, Roche, Novartis machen zusammen ~50% des Index). Diversifiziere also innerhalb der Schweiz auch in andere Sektoren: ABB, Holcim, Swisscom, UBS, Zürich etc. decken Industriegüter, Bau, Telekom, Bank, Versicherung ab – damit hast du einen guten Branchenmix.

- Dividendenstarke Titel: Viele Schweizer Anleger schätzen Aktien auch als Einkommensquelle. Neben den Blue Chips mit solider Dividende (siehe oben) gibt es ein paar Unternehmen, die besonders hohe Ausschüttungen bieten. Versicherungsgesellschaften wie Zurich Insurance oder Swiss Re locken oft mit Dividendenrenditen von 5% oder mehr. Auch Telekom (Swisscom) oder teilweise Banken (bei guter Lage) zahlen ordentlich. Wir empfehlen 2025 einen Blick auf Zurich Insurance – das Unternehmen ist finanziell sehr stark und hat angekündigt, die Dividende weiter zu steigern. Aber Achtung: Jage nicht blind der höchsten Dividendenrendite hinterher. Prüfe, ob das Geschäftsmodell zukunftsfähig ist und die Ausschüttung gedeckt ist. Als Dividendenstrategie bietet sich an, 3–5 Titel mit überdurchschnittlicher Dividende ins Portfolio zu nehmen. So generierst du einen Cashflow, den du entweder wieder anlegen oder als Einkünfte nutzen kannst. Dividendenausschüttungen sind in der Schweiz für Privatanleger zwar steuerlich nicht begünstigt (volle Einkommenssteuer darauf), aber bei vernünftiger Höhe wiegen die Vorteile diese kleine Kröte oft auf.

- Schweizer Nebenwerte und Wachstumsaktien: Neben den grossen Namen gibt es auch mittelgrosse und kleinere Schweizer Unternehmen, die spannend sein können – gerade für fortgeschrittene Anleger. Beispiele: Straumann (Zahnimplantate), Siegfried (Pharma-Zulieferer), Geberit (Sanitärtechnik), Lindt & Sprüngli (Premium-Schokolade) etc. Diese sogenannten SPI-Titel können stärker wachsen als die etablierten Giganten. Allerdings sind sie oft höher bewertet (hohe KGVs) und schwanken teils stärker. Unsere Empfehlung: Wenn du bereits ein Fundament aus Blue Chips hast, kann eine gezielte Beimischung von 10–20% in ausgewählte Nebenwerte Sinn machen. Idealerweise solche, die in ihrem Nischenmarkt global führend sind – etwas, wofür die Schweiz bekannt ist. Achte aber auf ausreichend Diversifikation und setze nicht alles auf eine Karte. Auch Tech-nahe Werte (z.B. Logitech für Peripheriegeräte) können interessant sein. In 2025 sehen wir z.B. im Gesundheitssektor (Medtech/Pharma) und im Finanzsektor Erholungspotenzial, während zyklische Industrie wegen globaler Abschwungsängste etwas vorsichtiger gewichtet werden könnte. Hier kommt es aber immer sehr auf das Weltmarktgeschehen an.

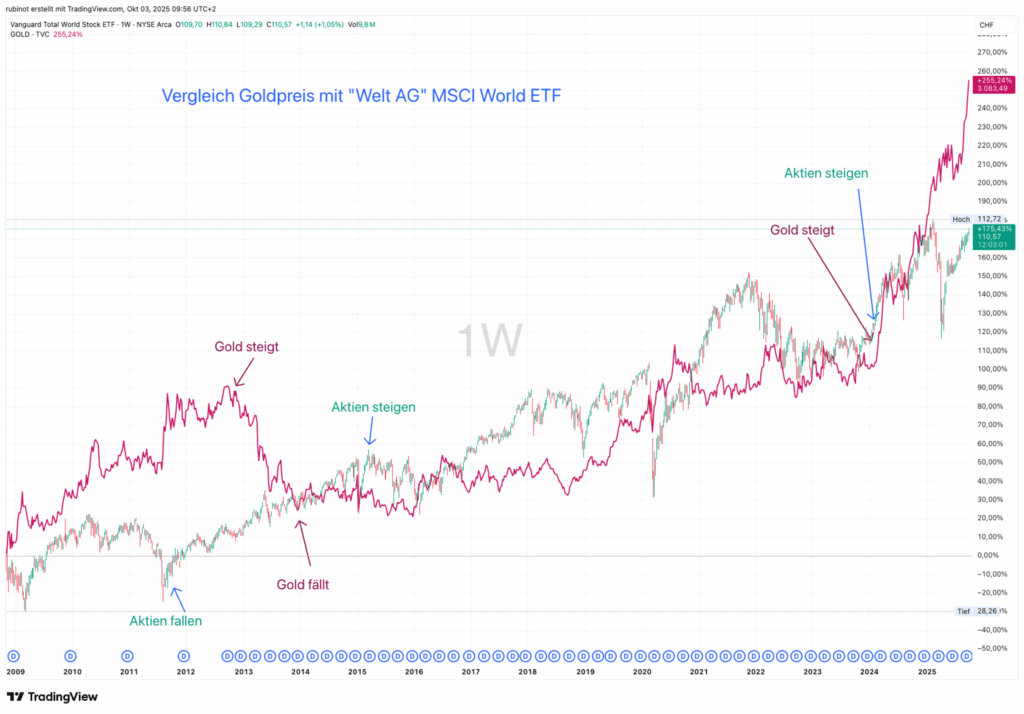

- Internationale Diversifikation via Fonds/ETFs: Obwohl der Fokus dieses Artikels auf Schweiz liegt, wollen wir betonen: Eine globale Diversifikation ist entscheidend, um Chancen voll auszuschöpfen. Der Schweizer Markt macht weniger als 1% der weltweiten Marktkapitalisierung aus – wer nur in der Schweiz investiert, verpasst viele Chancen (Tech-Giganten aus USA, Wachstumsfirmen aus Asien, etc.) und trägt ein Klumpenrisiko Heimatmarkt. Daher unsere klare Empfehlung: Nutze ETFs oder Fonds auf ausländische Märkte. Ein MSCI World ETF oder S&P 500 ETF beispielsweise kann perfekt deine Schweizer Titel ergänzen. In 2025 sind die USA immer noch der Innovationsmotor, Europa bietet Value-Aktien mit Nachholpotenzial, und die Emerging Markets könnten von einer Erholung Chinas profitieren. Sprich mit deinem Berater, welche Allokation sinnvoll ist – etwa 50% Schweiz / 50% Ausland im Aktienanteil, je nach Präferenz. Ich habe hier viel Erfahrung, wie man trotz Heimvorteil Schweiz die Welt im Depot hat (z.B. mittels Fonds, die währungsgesichert sind, falls man kein Währungsrisiko will).

- Thematische Anlagen 2025: Wer gezielt Trends spielen will, kann 2025 z.B. auf Themen wie Nachhaltigkeit/ESG oder Technologie/Automation setzen. Es gibt einige Schweizer Aktien, die in solche Themen fallen (z.B. ABB im Bereich Automation/Robotik oder Partners Group im Bereich alternative Anlagen inkl. ESG). Oder man nutzt Themenfonds. Aber Vorsicht: thematisches Investieren kann höhere Volatilität mit sich bringen. Wir empfehlen, solche Themen nur in Massen beizumischen, etwa 5-10% des Portfolios, und immer mit langer Perspektive, da Trends sich oft langsamer durchsetzen als erhofft.

Aktien Fazit: Ein gutes Aktienportfolio für Schweizer Anleger im Jahr 2025 könnte z.B. so aussehen: 50% Schweizer Blue Chips (stabil, defensiv, Dividenden), 20% internationale ETFs (globale Streuung), 20% verschiedene substanzstarke Nebenwerte und ausl. Einzelwerte (für Extra-Wachstum) und 10% thematische Chancen. Die konkrete Ausgestaltung sollte aber individuell erfolgen. Wichtig ist regelmässiges Überprüfen und Rebalancieren – z.B. einmal im Jahr Gewinne mitnehmen und die ursprüngliche Aufteilung wiederherstellen. Ich unterstütze gern dabei, deine Aktieninvestments up-to-date zu halten.

Strategien zur Portfolio-Diversifikation mit Aktien und Anleihen

Wie kombiniert man nun Aktien und Obligationen optimal? Die Kunst der Portfolio-Diversifikation besteht darin, einen Mix zu finden, der deiner persönlichen Situation entspricht und gleichzeitig Risiken streut, ohne Rendite einzubüssen. Einige bewährte Strategien und Prinzipien:

- 60/40-Regel als Ausgangspunkt: Ein oft genannter Klassiker ist das 60% Aktien / 40% Anleihen Portfolio. Diese Aufteilung galt lange als ausgewogene Standardstrategie für viele Anleger. Die Idee dahinter: 60% Aktien sorgen für Wachstum, 40% Anleihen stabilisieren und generieren Einkommen. Tatsächlich hat ein globales 60/40-Portfolio über Jahrzehnte sehr ordentlich funktioniert. Allerdings war die Phase 2015–2020 mit Negativzinsen eine Herausforderung, da die 40% kaum Ertrag brachten. Jetzt, 2025, da Anleihen wieder positive Renditen abwerfen, feiert das Konzept ein Comeback – Anleihen sind wieder eine gute Ergänzung zu Aktien. Natürlich muss 60/40 nicht strikt sein; je nach Risikoprofil können es auch 50/50 oder 70/30 etc. sein (siehe Anlegerprofile oben). Wichtig ist die Abstimmung auf dich persönlich.

- Rebalancing und diszipliniertes Vorgehen: Diversifikation funktioniert nur, wenn man konsequent bleibt. Angenommen, du startest mit 50% Aktien / 50% Obligationen. Läuft die Börse extrem gut, kannst du nach einiger Zeit 60/40 oder 70/30 im Depot haben. Dann sollte ein Rebalancing stattfinden: Gewinne von den Aktien teilweise in Obligationen umschichten, um wieder 50/50 herzustellen. Umgekehrt in Börsentiefs: Da hilft die Anleihenkomponente, Geld frei zu haben, um günstig Aktien aufzustocken. So folgt man dem Prinzip „Billig kaufen, teuer verkaufen“ automatisch. Viele erfolgreiche Investoren oder Robo-Advisors nutzen dieses systematische Rebalancing. Ein Finanzberater kann das für dich überwachen und umsetzen, wenn du das möchtest.

- Risikostreuung über verschiedene Dimensionen: Kombiniere unterschiedliche Anlageklassen (Aktien, Anleihen, evtl. Immobilien, Rohstoffe) und innerhalb dieser Klassen wieder breit streuen. Bei Aktien z.B. über Regionen und Branchen, bei Anleihen über Emittenten und Laufzeiten. In einem diversifizierten Portfolio sollen nicht alle Eier im selben Korb liegen. Die Mischung aus Aktien und Obligationen ist dabei fundamental: Aktienrisiken (Kurssturz bei Crash) werden durch Anleihen abgemildert, während Anleiherisiken (Inflation, Zinsänderung) durch Aktien abgefedert werden können. Oft bewegen sich Kurse von Anleihen und Aktien gegenläufig – wenn Aktien fallen, flüchten Anleger in sichere Anleihen, deren Kurse dann steigen. Das hat in der Vergangenheit meistens gut funktioniert. Manchmal können zwar auch beide Teile gleichzeitig verlieren (wie 2022, als steigende Zinsen sowohl Aktien als auch Anleihen drückten), aber solche Phasen sind zum Glück selten. Insgesamt glättet die Kombination die Wertentwicklung.

- Dynamische Anpassung bei Lebenssituations-Änderung: Diversifikation ist keine starre Sache. Mit fortschreitendem Lebensalter oder sich ändernden Zielen sollte die Aktien/Anleihen-Mischung angepasst werden. Jung investieren – mehr Aktien; je näher am Ruhestand – mehr Obligationen, so die grobe Faustregel. Manche verfolgen eine „Lebenszyklus“-Strategie, wo man z.B. alle 5–10 Jahre den Aktienanteil etwas reduziert. Andere bleiben flexibel: etwa „CPPI“-Strategien, bei denen man einen Kapitalerhalt-Boden definiert und je nach Marktphase die Aktienquote dynamisch steuert (das geht aber sehr in die Trickkiste der Profis). Für die meisten Anleger reicht: Regelmässig prüfen, ob die aktuelle Mischung noch passt. Haben sich etwa Zinsen stark geändert, könnte es Sinn machen, nun wieder mehr in Obligationen zu geben als vor ein paar Jahren. Oder falls die Aktienmärkte extrem heiss gelaufen sind, vielleicht Gewinne mitzunehmen. Hier kann eine regelmässige Beratung helfen, um keinen blinden Fleck zu haben.

- Diversifikation innerhalb der Anleihen und Aktien: Erwähnenswert ist, dass auch innerhalb der beiden Kategorien diversifiziert werden sollte. Bei Aktien hatten wir das schon – global streuen. Bei Obligationen bedeutet es: Nicht nur eine Art von Bond halten. Zum Beispiel sowohl Staatsanleihen als auch erstklassige Unternehmensanleihen, eventuell etwas Fremdwährungsanleihen (wenn man das Risiko managen kann) usw. Ausserdem über Laufzeiten staffeln (eine sogenannte Zinsstrukturkurven-Diversifikation). So reduzierst du das Risiko, zu einem ungünstigen Zeitpunkt alles neu anlegen zu müssen. Eine Anleihen-Leiter (Bond Ladder) – also gestaffelte Fälligkeiten – stellt sicher, dass regelmässig Geld frei wird, das dann zu aktuellen Zinsen reinvestiert werden kann.

Kurz gesagt: Die Strategie für ein gut diversifiziertes Portfolio lautet meist „Mix it, don’t max it“ – setze nicht einseitig auf nur Aktien oder nur Bonds, sondern finde die Mischung, die Rendite und Risiko ins gewünschte Verhältnis bringt. Die Schweizer Erfahrung zeigt: Ein Portfolio, das z.B. in den letzten Jahrzehnten 50/50 in SMI-Aktien und Eidgenossen investiert war, hat ordentliche Renditen bei erträglichen Schwankungen geliefert. Mit den aktuellen Zinsen können Anleihen wieder ihren Part erfüllen und liefern sogar wieder laufenden Ertrag. Nutze das aus, und scheue dich nicht, professionelle Unterstützung zu holen – denn die optimale Diversifikation zu finden und umzusetzen, ist eine Kernkompetenz guter Finanzberater.

Die richtige Balance von Aktien und Obligationen finden – Ich unterstütze dich dabei!

Obligationen oder Aktien? In der Schweiz muss das kein „Entweder-oder“ sein, sondern idealerweise ein Sowohl-als-auch im richtigen Verhältnis. Wir haben gesehen, dass Obligationen eine wichtige Rolle für Stabilität und planbares Einkommen spielen, während Aktien für Wachstum und Inflationausgleich unverzichtbar sind. Beide Anlageklassen haben ihre speziellen Begriffe (von Marchzins bis Rendite auf Verfall bei Bonds, oder KGV und Dividendenrendite bei Aktien) und ihre eigenen Chancen/Risiken. Als Anleger solltest du nun ein solides Grundverständnis haben, was Obligationen und Aktien in der Schweiz ausmacht und wie man sie im Jahr 2025 geschickt einsetzt.

Wichtig ist, dieses Wissen in eine konkrete Anlagestrategie umzusetzen. Genau dabei helfe Ich dir mit meiner Expertise. Ob du nun eine Empfehlungsliste Obligationen benötigst, die aktuell attraktivsten Schweizer Anleihen (Staatsanleihen Schweiz Zinsen, Unternehmensbonds etc.) enthält, oder ob du deine Aktienauswahl für 2025 optimieren möchtest. Gemeinsam erarbeiten wir ein massgeschneidertes Portfolio, abgestimmt auf dein persönliches Risikoprofil und deine Ziele.

Beispiel zum Abschluss: Stell dir vor, du hast 200’000 CHF anzulegen. Nach unserem Gespräch entscheiden wir uns beispielsweise für 40% in verschiedene Obligationen (u.a. Bundesobligationen, zwei erstklassige Unternehmensanleihen, ein Fonds für globale Anleihen zur Diversifikation) und 60% in Aktien (ein Kern aus 5 Schweizer Blue Chips, plus ein World-ETF und zwei Themenfonds für Wachstum). Durch diese breite Streuung bist du für verschiedenste Marktlagen gewappnet. Steigen die Zinsen unerwartet stark, federn Ihre Aktien (insb. Substanzwerte mit Pricing-Power) einen Teil der Bondkursverluste ab; laufen umgekehrt die Aktien mal schlecht, springen oft die Anleihen als Stabilitätsanker ein. Und währenddessen generiert dein Portfolio kontinuierlich Coupons und Dividenden – dein Geld arbeitet für dich.

Am Ende zählt: Die Mischung muss zu dir passen. Genau diese richtige Mischung zu finden, ist meine Leidenschaft. Wenn du nun das Gefühl hast, tiefer in das Thema einsteigen zu wollen oder professionelle Unterstützung bei Ihren Finanzentscheiden zu benötigen, dann kontaktiere mich gerne!

Vereinbare noch heute ein unverbindliches Erstgespräch. Lass uns gemeinsam deine Fragen klären – seien es Details zum Schweizer Obligationenmarkt, konkrete Renditeberechnungen oder die Überprüfung deiner aktuellen Anlagen. Ich erkläre dir verständlich die Vor- und Nachteile jeder Anlage und stellen dir auf Wunsch eine individuell abgestimmte Empfehlungsliste zusammen. Jetzt anfragen und von langjähriger Fachexpertise profitieren – für deinen finanziellen Erfolg mit Aktien und Obligationen in der Schweiz!

FAQ – Rund um Aktien und Obligationen

Wie viel Geld sollte man als Anfänger in Aktien investieren?

Als Anfänger sollte man nur so viel in Aktien investieren, wie man langfristig nicht benötigt. Ideal ist es wenn deine Anlagen auf deine Lebenspläne abgestimmt sind. Gute Planung ist die halbe Rendite. Wichtig ist ein langer Anlagehorizont (mind. 5–10 Jahre) und eine breite Streuung, z. B. über ETFs oder mehrere Einzeltitel.

Welche Schweizer Aktien sollte man jetzt kaufen?

2025 gelten defensive Blue Chips wie Nestlé, Novartis, Zurich Insurance oder Swisscom als solide Basis. Wer Wachstum sucht, kann Nebenwerte wie Straumann oder Geberit beimischen – ideal ist meist ein Mix aus Substanz- und Dividendentiteln.

Wo kann man am besten Aktienkurse sehen?

Aktuelle Aktienkurse findet man zuverlässig auf Finanzportalen wie finanzen.ch, cash.ch, bei Banken, in Börsen-Apps (z. B. Swissquote, Yuh) oder direkt auf der Website der Schweizer Börse (six-group.com).

Welche drei Obligationen gibt es?

Typische Obligationen in der Schweiz sind: 1) Staatsanleihen (z. B. Bundesobligationen), 2) Unternehmensanleihen (Corporate Bonds), 3) Kassenobligationen von Banken. Sie unterscheiden sich in Bonität, Laufzeit und Rendite.

Wie hoch sind die Zinsen bei Obligationen?

2025 liegen die Zinsen bei Schweizer Staatsanleihen mit 10 Jahren Laufzeit bei rund 0,5–0,6 % p.a.. Unternehmensanleihen guter Bonität bringen etwa 0,7–1,2 %, bei höherem Risiko sind auch 2–3 % möglich.

Kann man mit Obligationen Geld verlieren?

Ja – vor allem durch steigende Zinsen (was zu Kursverlusten führt), Bonitätsprobleme beim Emittenten oder vorzeitige Verkäufe unter dem Kaufkurs. Wer Anleihen bis zur Fälligkeit hält und auf gute Bonität achtet, minimiert dieses Risiko jedoch deutlich.

Disclaimer und Klarstellung

Dieser Blogbeitrag wurde von niemandem bezahlt und spiegelt ausschliesslich meine persönliche Meinung wider.

Kapitalanlagen sind mit Risiken verbunden und können im schlimmsten Fall zum kompletten Verlust des eingesetzten Kapitals führen. Es ist dein Geld – nimm dir die Zeit, dich gründlich zu informieren. Dies ist keine Anlageberatung. Anlageberatungen erfolgen ausschliesslich persönlich und individuell. Auch nicht digital, denn ein falscher Klick ist schnell gemacht, aber die Konsequenzen werden oft erst im Nachhinein schmerzhaft klar.

Alle Veröffentlichungen auf dieser Website – einschliesslich Berichte, Darstellungen, Mitteilungen und Blogbeiträge – dienen ausschliesslich Informationszwecken und stellen keine Handelsempfehlungen für den Kauf oder Verkauf von Wertpapieren dar. Die Veröffentlichungen geben ausschliesslich meine persönliche Meinung wieder. Trotz sorgfältiger Recherche kann ich keine Gewähr für die Richtigkeit, Vollständigkeit und Aktualität der enthaltenen Informationen übernehmen.

Die Bilder stammen von Unsplash.

Wenn du über meine Links und Codes Konten eröffnest, Geschäftsbeziehungen eingehst oder Produkte und Dienstleistungen bestellst, erhalte ich möglicherweise eine Provision. Dir entstehen dadurch keine Mehrkosten oder sonstige Nachteile. Es gelten die AGB der jeweiligen Anbieter. Affiliate-Links sind mit einem * gekennzeichnet.