Pensionskassen Auszahlung, was dann? Beachte diese Punkte

Auf einen Blick – für Schnellleser

Bei der Pensionierung sind die meisten so reich wie noch nie im Leben. Das führt automatisch auch zu anderen Herausforderungen. Bei der Auszahlung der Pensionskasse ist es wichtig, eine klare Strategie und einen Plan B zu haben. Mögliche Optionen sind Investitionen in Immobilien oder die Vermögensverwaltung durch eine Bank. Es ist wichtig, alle Szenarien durchzuspielen, professionelle Hilfe in Anspruch zu nehmen und „black swans“, steuerliche und erbrechtliche Konsequenzen, sowie den Zeitaufwand für die Vermögensverwaltung zu berücksichtigen. Vermögensschutz ist wichtiger als hohe Renditen.

Willst du lernen, wie es die Profis Geld anlegen? Willst du wissen, wie du dein Risiko minimieren kannst? Ja, dann springe zum unteresten Punkt dieses Blogbeitrags, “willst du keine Überraschungen erleben?”.

Um was geht es?

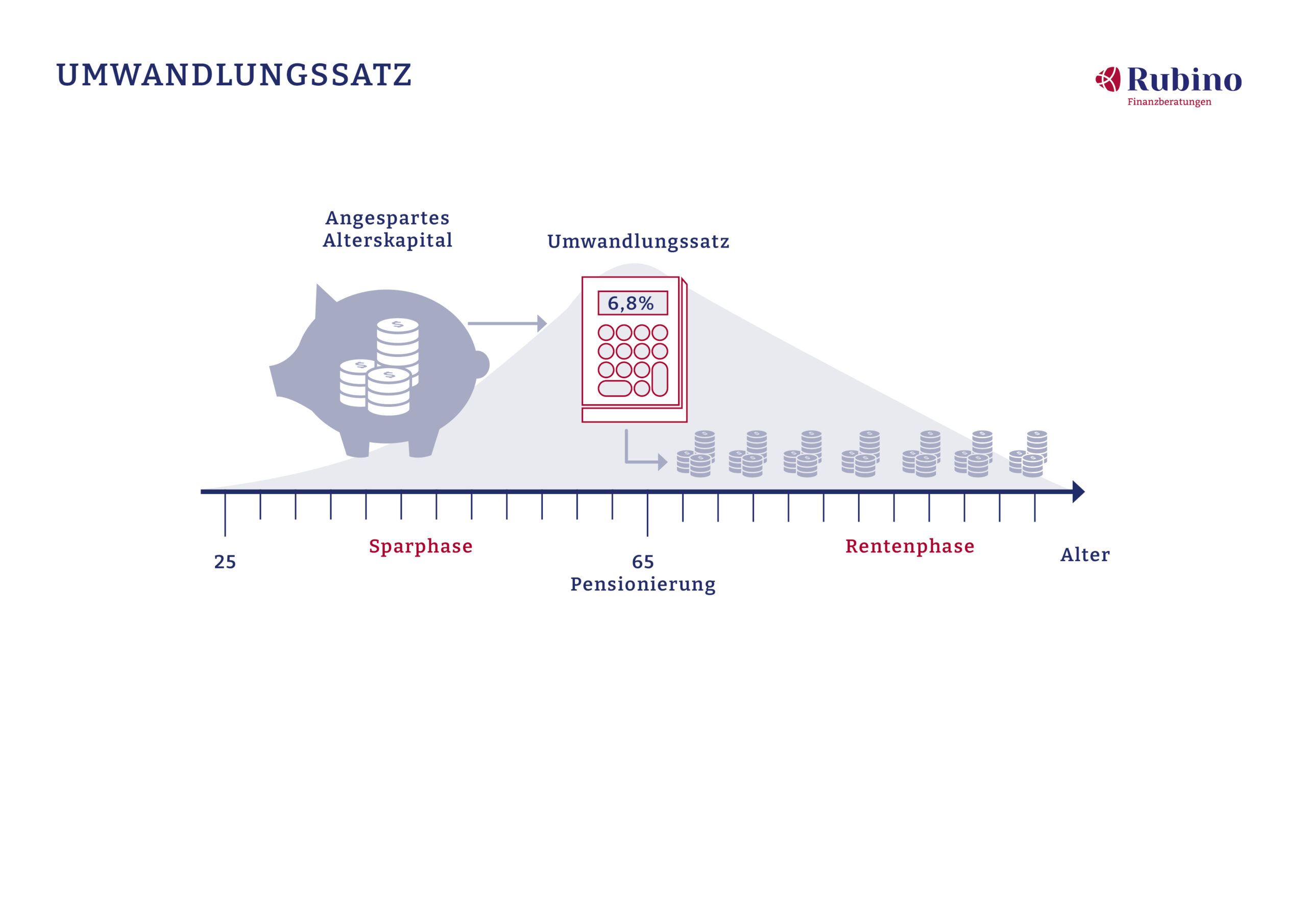

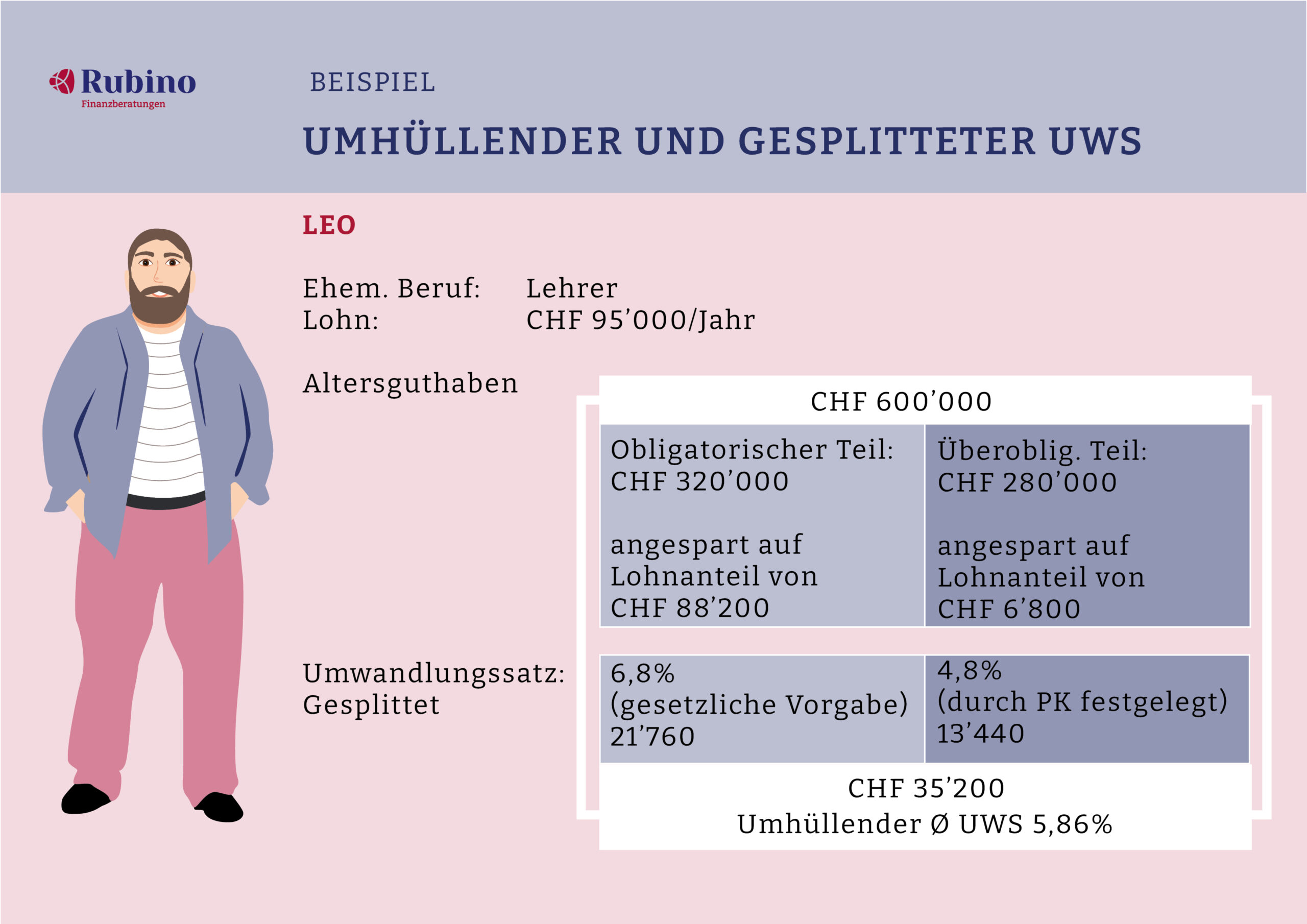

Der Umwandlungssatz ist in den letzten 13 Jahren um durchschnittlich 20% gesunken. Ein Beispiel: Angenommen, du hättest ein Pensionskassenguthaben von CHF 500’000, so würde die Rentendifferenz zwischen einer Person, die vor 13 Jahren in Pension ging, und einer Person, die heute mit 65 Jahren in Pension geht, rund Fr. 570 pro Monat bzw. Fr. 6’850 pro Jahr weniger betragen. Es überrascht nicht, dass sich immer mehr Rentnerinnen und Rentner für den Kapitalbezug statt für die Rente entscheiden. Doch mit dem Kapitalbezug sind die Probleme nicht gelöst.

Die Eigenverantwortung steigt rasant mit dem Bezug des Kapitals

Neben den Anlagethemen, der Teuerung, den Steuern, der Verwaltung, der Diversifikation, dem Risikomanagement und den Erbschaftsfragen, kommt noch die Verwaltung bzw. die Zeit hinzu. Über jedes dieser Themen könnte man Bände füllen, aber wir wollen es einfach halten.

Für deine Entscheidung ist eine klare Strategie, einen Plan B und genügend Liquiditätsreserven das Wertvollste für deinen Seelenfrieden danach. Es ist einfach zu sagen, ich kaufe eine Immobilie, oder lasse das Geld von meiner Bank verwalten, das ist keine Strategie, sondern nur eine mögliche Option. Immobilien sind in der Regel nicht billig und werden im Verhältnis zum Gesamtvermögen schnell zum Klumpenrisiko. Das unterschätzen viele, diejenigen die in den 90er Jahren miterlebt haben, wie die Immobilienpreise in der Schweiz stark gefallen und nicht gestiegen sind, können das bestätigen. Mit der Folge, dass man entweder zu “Ramschpreisen” verkaufen musste oder die Bank eine Nachschusspflicht verlangte, weil die Immobilie im Wert gefallen war. Der Verwaltungsaufwand von Immobilien wird gerne unterschätzt oder verharmlos.

Vermögensverwaltung ist so eine Sache. Oft sehe ich nur “VermögensVerwalter”, ich habe lieber “VermögensVermehrer”. Das Risiko liegt bei dir als Kunde und die Gebühren sind garantiert für die Bank. Die Performance, die wird oft nicht hinterfragt, schon gar nicht bei der Hausbank. Ich frage meine Kunden oft, in welcher Disziplin ist Ihre Hausbank wirklich gut und bekannt?

Ich empfehle, jeden Schritt gut zu überdenken und vorbereitet zu sein, wenn es anders kommt, wie geplant. Denn am Ende geht es nicht um Geld, sondern um dein Erspartes, dass du in den rund 40 Jahre auf die Seite gelegt hast, damit es später einmal leichter und nicht schwerer wird. Hol dir also professionelle Hilfe von einem ausgewiesenen Fachmann, bevor du eine (Fehl)Entscheidung triffst. Noch besser ist es, wenn du so früh wie möglich mit deiner finanziellen Bildung und Praxis beginnst.

Meine grösste Bedenken bei der Beratung

Je nach Situation muss dies immer individuell betrachtet werden, denn dass ist das Schöne, es ist von Kunde zu Kunde immer anders. Daher handelt es sich hier um allgemeine Hinweise, die eine professionelle Beratung nicht ersetzen können.

Investieren – DIY (Do it your self)

ETFs (Exchange Trade Funds), Fonds, Aktien oder andere Wertpapiere zu kaufen ist nicht schwer. Der richtige Einstieg, die Verwaltung und der Ausstieg schon. Selbst wenn man einen “langen” Anlagehorizont hat, ist meine Frage, wie lange hat man noch Zeit?

Ich mache ein Beispiel aus der Vergangenheit, jemand ist im August 2000 in Rente gegangen und legt einen Teil seines Vermögens an. Er geht von einer historischen langfristigen Erwartung zwischen 5-8% pro Jahr aus, was durchaus möglich ist. Er nimmt keine professionelle Beratung in Anspruch. Was passiert danach?

Ein Beispiel am amerikanischen Index S&P500 mit den 500 grössten börsennotierten Unternehmen der USA.

In diesem Beispiel musste er, wenn er diese 2 grossen Rückschläge überlebt hat, bis zu seinem 78. Lebensjahr warten, bis er wenigstens annähernd seine Investition zurückbekommen hat. Währung, Teuerung, Spesen und Dividenden lassen wir mal weg. Mir geht es darum, dass solche Seitwärtsmärkte sehr lange und häufig vorkommen. Die Frage ist, was macht man in solchen Phasen?

Genau solche Situationen muss man mit dem Kunden besprechen und einen klaren Plan haben. Wer das selber machen möchte und lernen will, welche Möglichkeiten es gibt, kann sich gerne bei mir melden. Demnächst startet ein Kurs, wo du unter anderem lernen kann mit dieser Situation umzugehen.

Kurz gesagt, es gab und gibt immer Schwankungen, größere und kleinere. Das gehört dazu. Die Frage ist, wie viel Zeit nimmst du dir oder anhand welcher Indikatoren handelst du rechtzeitig und vor allem erfolgreich?

Börsencrash (Börsenkrach) und Aktien-Boom

Korrekturen und Übertreibungen gehören ebenso dazu, wie die menschlichen Emotionen Angst und Gier. Die Frage ist, wie man sich im richtigen Moment positioniert, um nicht den Kürzeren zu ziehen.

Wenn du mehr darüber erfahren möchtest, melde dich bei mir.

Sparkonto, Obligationen und Teuerung

Konto, Festgeld und Kassenobligationen ist nach Kosten , Steuern und Inflation meist ein Minus Geschäft. Trotzdem, ein gewisser Teil dort zu horten macht Sinn. Wie gross dieser ist, ist eine Frage der persönlichen Situation, der Liquidität und dem “Wohlfühlfaktor”.

Irrtümer über das Investieren

Man kann den Markt nicht schlagen. Ich teile diese Meinung, wenn ich nicht viel Zeit investieren will (um es zu lernen) und einen Zeithorizont von 30+ Jahren habe.

Ansonsten gibt es genügend Strategien, die nachweislich über Jahrzehnte funktionieren, und den Durchschnitt deutlich schlagen. Sie funktionieren aber nur, wenn man sie auch anwendet und sein eigener Manager wird. Denn wer hat das grösste Interesse an deinem Geld?

Hohes Risiko bedeutet hohe Rendite und umgekehrt. Das sehe ich nicht ganz so. Denn der Markt ändert sich in jedem Moment. Solide Unternehmen können mit der Zeit “schwächeln”. Wir erinnern uns an Swissair, CS, beides Blue Chips (Blue Chips sind Unternehmen mit besonders hoher Börsenkapitalisierung. Wegen ihrer “Sicherheit” und geringeren Schwankungen sind sie bei institutionellen Anlegern besonders begehrt). Wer weder Risiko noch Chance definiert und automatisiert, sollte nicht investieren. Dein Chance-Risiko-Verhältnis (CRV) sollte mindestens 2 zu 1 betragen.

Die Börse ist nur etwas für Spekulanten, Abenteurer und Leute mit mehr Geld. Falsch, du kannst heute schon mit kleinsten Beträgen dabei sein. Aber achte darauf, dass die Kosten nicht deine Rendite (Ernte) auffressen.

Welche Punkte sind wichtig?

Nach der Auszahlung Ihrer Pension gibt es einige wichtige Punkte, die Sie beachten sollten. Zunächst müssen Sie entscheiden, wie Sie das Geld am besten anlegen, um Ihre finanzielle Sicherheit zu gewährleisten. Sie können sich überlegen, ob Sie das Geld in eine Immobilie investieren, es für Reisen oder Hobbys ausgeben, es für die Ausbildung Ihrer Kinder oder Enkelkinder verwenden, oder es einfach auf einem Sparkonto anlegen. Es ist auch wichtig, die Inflation zu berücksichtigen, da das Geld im Laufe der Zeit an Wert verlieren kann.

Ein weiterer Punkt, den es zu beachten gilt, sind die steuerlichen und erbrechtlichen Folgen einer Auszahlung aus der Pensionskasse.

Die Zeit für die Verwaltung, will ich das selber machen oder kaufe ich mir diese Zeit und gebe sie einem “VermögensVermehrer”, der seit Jahren den Index um Längen schlägt?

Das Wichtigste ist, alle Szenarien durchzuspielen, auch die, an die man vielleicht noch gar nicht gedacht hat. Hier kommt wieder der Profi ins Spiel (sorry). Dass deine Entscheidung, egal wie sie ausfällt, für dich stimmig ist und du damit ruhig schlafen kannst, weil du bewusst weißt, was wann wie zu tun ist.

Ein sehr, sehr unterschätzter Punkt sind wir selbst. Unser Gehirn und unsere Emotionen spielen uns gerne Streiche. Deshalb ist ein klarer Plan mit allen beschriebenen Abläufen mehr wert als Gold. Die Feuerwehr weiß genau, was zu tun ist, wenn es brennt und gerät nicht in Panik, auch wenn das eigene Haus brennt.

Willst du keine Überraschungen erleben?

Willst du investieren lernen? Der nächste Kurs startet im Juni 2024.

Ein kleiner Schritt für dich für den nächsten grossen Schritt bei deinen Finanzen. Drücke jetzt den Button deiner Wahl.

Anmeldung zu F&A am 23. & 30.05.2024

Hast du es verpasst? Schreib mir eine Mail und lass dich auf die Warteliste für den Nächsten Kurs setzen.

Das interessiert dich nicht so sehr, aber du hast ein Thema, das dich interessiert? Melde dich bei mir für einen unverbindlichen und kostenlosen Kennenlerntermin. Bei diesem Termin geht es vor allem darum, dein Problem zu verstehen und herauszufinden, ob ich die richtige Person dafür bin.

JETZT unverbindlich kennenlernen

Quellen

- Swisscanto Studie, ø Rentensatz 2010 bei 6.74%, im 2023 bei 5.37%.

- Daten Chart – Tradingview