Finanzberatung – aber richtig! Dein Wegweiser durch den Dschungel von Finanzberatern

Finanzberatung – aber richtig! Dein Wegweiser durch den Dschungel von Finanzberatern

Lass uns direkt zum Punkt kommen: Du suchst jemanden für deine Finanzberatung. Im Internet kursieren verschiedene Berufsbezeichnungen, und dir ist unklar, wer wirklich der Experte für deine Bedürfnisse ist. Du brauchst jemanden, der dir bei deinen Finanzen unter die Arme greift – der dein Vermögen optimal verwaltet und langfristig absichert. Aber bitte ohne versteckte Provisionen und Verkaufsmaschen.

Besonders in Kantonen wie Zürich, Schaffhausen, Sankt Gallen und Thurgau, aber auch in Regionen mit hoher Lebensqualität wie in der Nordwestschweiz sowie in der Innerschweiz, suchen Privatpersonen und Unternehmen nach einer individuellen Finanzberatung. Abhängig von Ihrem Wohnkanton können auch steuerliche und rechtliche Aspekte eine entscheidende Rolle in der Finanzplanung spielen.

Dabei stellt sich oft die Frage, ob die Unterstützung eines Finanzcoachs oder eines Finanzberaters in Anspruch genommen werden sollte. Coach und Berater unterscheiden sich vor allem in der Unabhängigkeit von größeren Finanzinstituten der Übergang zwischen den Dienstleistungen ist aber fließend. Daher sollte man bei der Wahl eines Finanzcoaches immer darauf achten das die eigenen Interessen ganz vorne stehen nicht die Interessen einer Bank. Obwohl beide Fachrichtungen darauf abzielen, finanzielle Ziele zu erreichen, unterscheiden sie sich oft in Ansatz, Dienstleistungen und Vergütungsmodellen. Dieser Beitrag beleuchtet die Unterschiede, Vorteile und spezifischen Angebote in der Schweiz, um Ihnen bei der Entscheidungsfindung zu helfen.

Warum ein Finanzberater

Ein Finanzberater hilft dir, den Überblick über deine Finanzen zu behalten. Er kennt oder sollte sich mit allen wichtigen Themen auskennen.

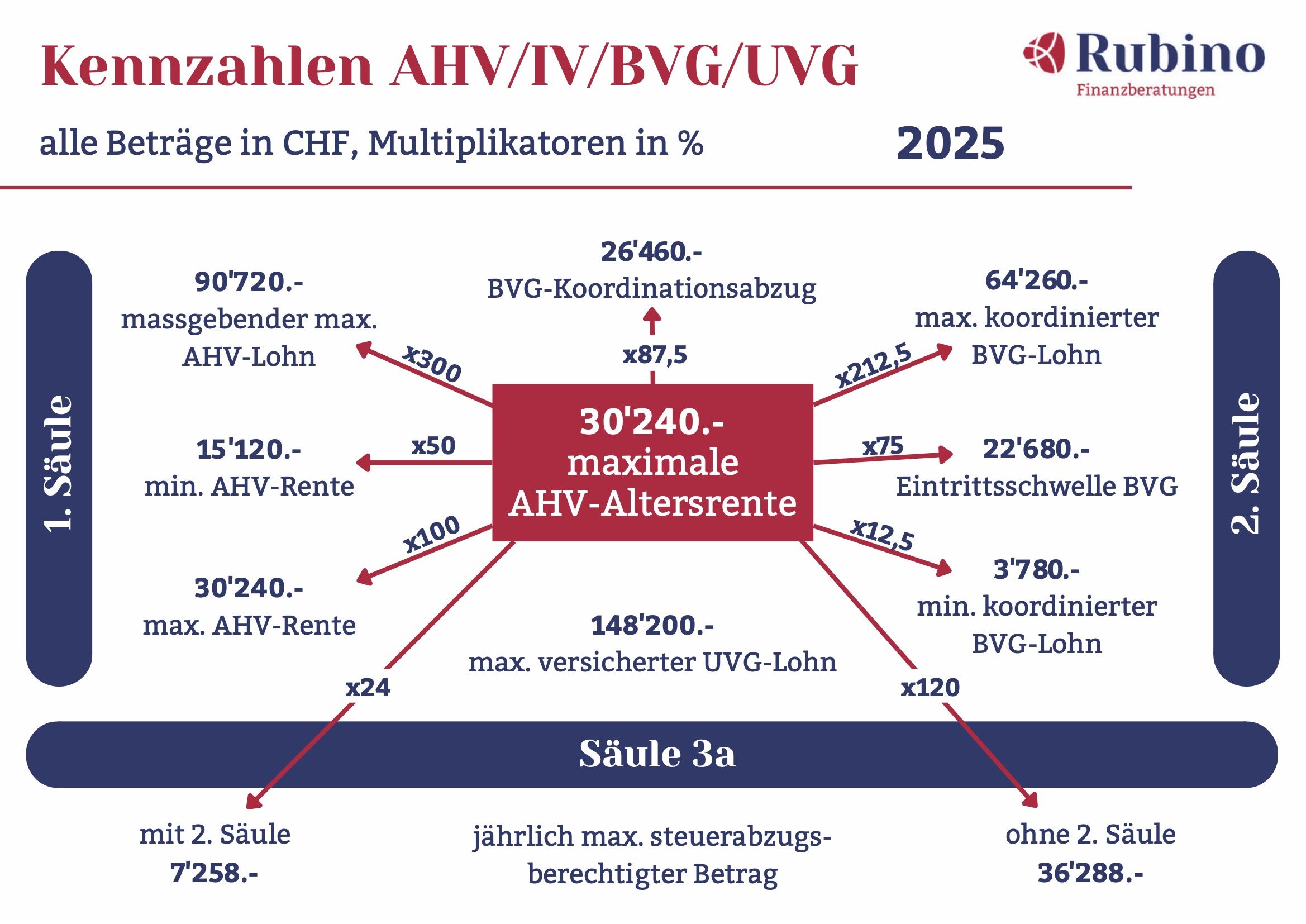

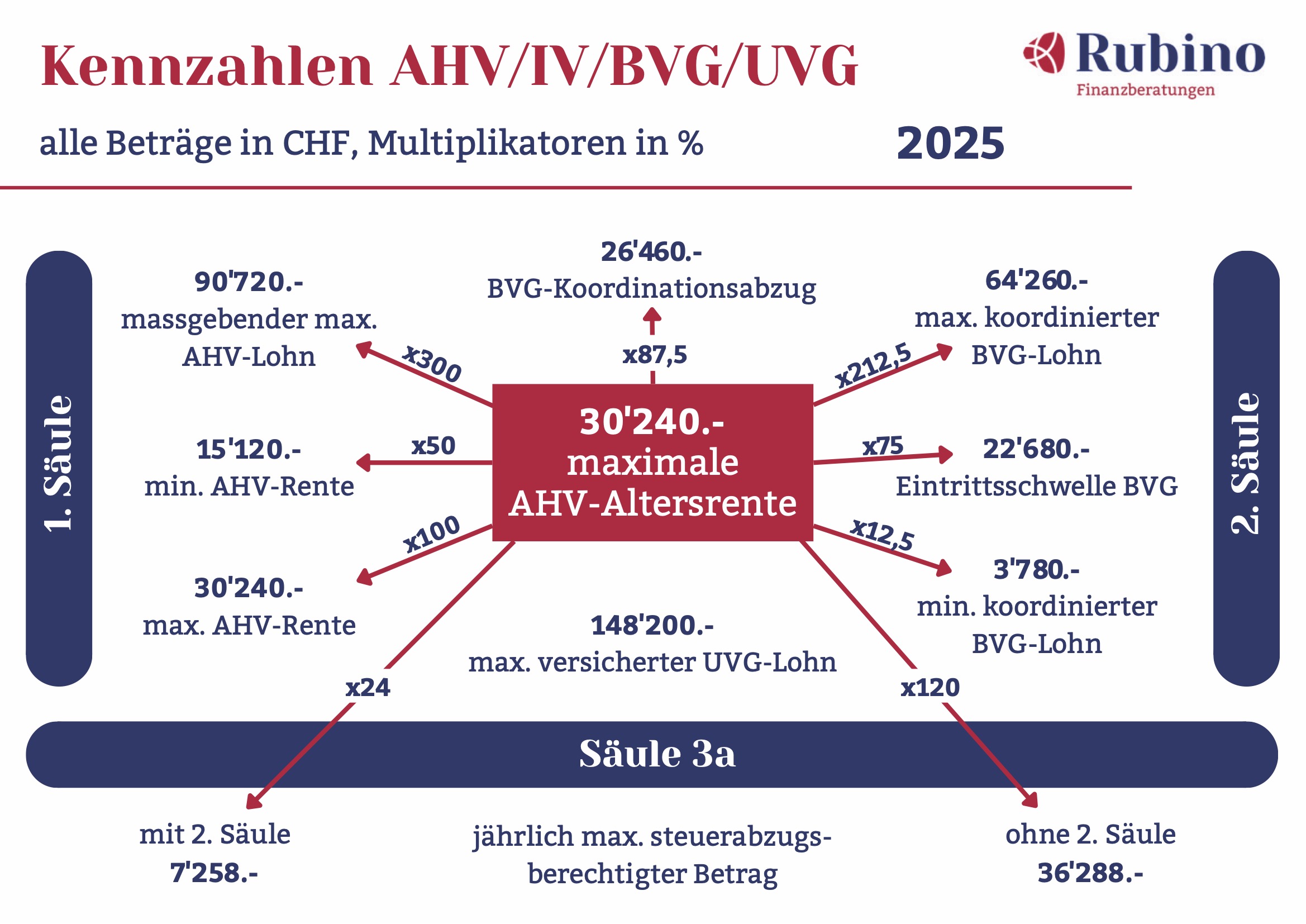

Dazu gehören: • AHV (Altersvorsorge) • IV (bei Invalidität) • Pensionskasse • Säule 3a (private Vorsorge) • Geldanlagen wie Aktien, Obligationen oder Gold • Eigenheim (Finanzierung) • Erbrecht • Versicherungen • Steuern

Im Leben ändert sich vieles: Du wirst Elternteil, wechselst die Stelle, wirst Selbständig oder möchtest in Pension gehen. All das hat Einfluss auf deine Finanzen. Ein Finanzberater steht dir bei deinen Fragen zur Seite und kann die Situation und Folgen abschätzen und erklären.

Verwirrende Berufsbezeichnungen und Titel in der Finanzberatung – Klarheit für dich

Hier sind die wichtigsten Informationen zu den verschiedenen Berufsbezeichnungen in der Schweizer Finanzberatung:

Dipl. FinanzberaterIn IAF

Der oder die Dipl. FinanzberaterIn IAF (Institut für Ausbildung im Finanzbereich) ist eine grundlegende Qualifikation für den Einstieg in die Finanzberatungsbranche.

Fondsberater IAF

Der Fondsberater, darf mit dieser Grundlagenausbildung bei der Auswahl von Investmentfonds und der strategischen Portfolio-Optimierung.

Finanzberater IAF

Dies ist eine weiterführende Qualifikation mit tiefergehenden Kenntnissen in:

- Anlageberatung

- Steueroptimierung

- Vorsorgeplanung

Versicherungsvermittler/in VBV

Grundausbildung für Vermittlung von Versicherungen. Kennt die Grundlagen von Versicherungen und Vorsorgesystem in der Schweiz.

Finanzplaner mit eidgenössischem Diplom

Diese höchste Qualifikationsstufe in der Schweizer Finanzberatung umfasst:

- Umfassende Finanzplanung über gesamte Lebenszyklus von Privatpersonen

- Umfassende Vermögensstrukturierung und -verwaltung

- Komplexe Steuerplanung für nationale und internationale Kunden

- Erbrechtsfragen für Privatpersonen

- Vertiefte Expertise in der Immobilienfinanzierung

- Spezialwissen zu grenzüberschreitenden Finanzfragen

Vorteile für den Kunden:

- Höchste Beratungsqualität nach Schweizer Standards

- Ganzheitliche Finanzplanung unter Berücksichtigung aller Lebensbereiche

- Professionelles Risikomanagement des Gesamtvermögens

- Expertise für einfache und anspruchsvolle Vermögenssituationen

Für komplexere Vermögenssituationen ist ein Finanzplaner mit eidg. Fachausweis oft die bessere Wahl, da er eine umfassendere Finanzstrategie entwickeln kann.

Dazu gibt es noch den CFP, CAS , HF und den Bachelor of Science FH und den Betriebswirt mit Vertiefung in Banking und Finance.

Diese Fachpersonen, verpflichten sich, sich regelmässig weiterzubilden, sich an die Regeln zu halten und einen Mehrwert zu generieren.

Arten der Finanzberatung

Grundsätzlich unterscheiden sich zwei Arten von Finanzberatungen, Produktberatungen und Honorarberatungen. Es gibt Länder, die eine Produktberatung bereits verboten haben. Die Produktberatung birgt die Gefahr, dass du etwas kaufst, dass du vielleicht nicht brauchst oder deine Opportunitätskosten extrem hoch sind.

Finanzberatung finanziert durch Produkte

Ca. 97% der Beratungen in der Schweiz sind durch die verkauften Produkte finanziert. Produkte können 3. Säule, Hypotheken, Versicherungen und Geldanlagen sein. Du hast z.B. wahrscheinlich noch nie für eine Dienstleistung bei deinem Versicherungsvertreter bezahlt. Dieser wird über die vertriebenen Produkte bezahlt – erreicht er seine bzw. die Ziele der Firma nicht, wird er „ausgetauscht“. Hohe Fluktutation, macht die Beratung nicht besser.

Finanzberatung auf Honorarberatungsbasis

Stell dir vor, ein Kellner empfiehlt dir nur die teuersten Gerichte wegen der Provision. Bei der Finanzberatung ist es ähnlich.

Die Honorarberatung fokussiert sich ausschließlich auf Kundeninteressen: ganzheitliche Beratung mit bester Leistung bei niedrigen Kosten.

Du zahlst wie bei einem Treuhänder oder einem Anwalt für seine Expertise – entweder pauschal oder auf Stundenbasis.

Die Investition zahlt sich dabei schneller aus als erwartet.

- Ausschliessliche Beratung auf Honorarbasis – transparent und fair

- Keine versteckten Provisionen oder Kickbacks

- Ganzheitliche Finanzplanung, damit deine Finanzen kein Flickwerk werden

- Optimierung von Anlagestrategien mit deutlich tieferen Kosten, statt Standardlösungen von der Stange, die teuer sind und wenig einbringen.

- Steueroptimierte Vermögensplanung, damit mehr Gewinn bei dir bleibt

💡Tipp

Prüfe beides für dich und entscheide für dich. Achte auf Etikettenschwindel (Honorarberatung ist nicht geschützt!) und ob ein entsprechender Leistungsausweis vorhanden ist.

Bei welchen Bezeichnungen von Finanzberatern ist Vorsicht geboten?

Sei vorsichtig bei Finanzcoaches, Finanzbloggern ohne fundierte Ausbildung und Praxiserfahrung sowie bei Vermögensberatern mit undurchsichtigen Qualifikationen. Auch wenn sich jemand theoretisches Wissen angeeignet hat, bedeutet das nicht, dass diese Person in der Branche anerkannt ist.

Es ist wie beim Kampfsport: Nur weil du viele Bücher über Karate gelesen hast, heisst das nicht, dass du im echten Kampf bestehen kannst. Entscheidend ist die praktische Erfahrung.

Die fehlende Expertise zeigt sich besonders dann, wenn es um Haftungsfragen respektive Ausschlussklauseln oder spezifische Themen wie Anlageberatung, Steuern, Immobilien oder Erbrecht geht.

Finanzcoach

Obwohl ich vor Finanzcoaches warne, biete ich diese Dienstleistung selbst an. Leider habe ich bisher keine passendere Bezeichnung dafür gefunden. Ein Coach kann Trainer, Ausbildner, Mentor und vieles mehr sein.

Ich verstehe mich als Mentor. Das heisst, ich höre dem Mentee aufmerksam zu und erkenne durch gezielte Fragen seine grössten Herausforderungen. Mein Ziel ist es, die Haltung hinter dem Verhalten zu verstehen. Als Finanzplaner und Mediator verfüge ich über die Werkzeuge, die zu den gewünschten Resultaten führen.

Finanzcoach für Frauen

Ich stelle immer mehr fest, dass im Marketing gerne um Frauen geworben wird. Dass Frauen gerne unter Frauen sind, verstehe ich voll und ganz. Doch dass Frauen schlechter sein sollen als Männer, hat sich weder in der Praxis noch in Studien bestätigt. Im Gegenteil: Bei einigen Familien kenne ich nur die Frau als Ansprechperson – und die machen dies ausgezeichnet. Ich berate gerne Menschen mit Ihren Problemen und nicht Geschlechter.

Finanzcoach

Obwohl ich vor Finanzcoaches warne, biete ich diese Dienstleistung selbst an. Leider habe ich bisher keine passendere Bezeichnung dafür gefunden. Ein Coach kann Trainer, Ausbildner, Mentor und vieles mehr sein.

Ich verstehe mich als Mentor. Das heisst, ich höre dem Mentee aufmerksam zu und erkenne durch gezielte Fragen seine grössten Herausforderungen. Mein Ziel ist es, die Haltung hinter dem Verhalten zu verstehen. Als Finanzplaner und Mediator verfüge ich über die Werkzeuge, die zu den gewünschten Resultaten führen.

“Folge dem Geld” bei Finanzberatern

Jede Dienstleistung muss bezahlt werden – die Vorstellung einer kostenlosen Beratung ist ein Märchen. Du zahlst entweder direkt für die Dienstleistung oder indirekt über das Produkt. Die entscheidende Frage ist: Was ist für dich vorteilhafter? In den meisten Fällen, besonders bei höheren Beträgen, ist die direkt bezahlte Leistung die günstigere Option.

Bei Banken ist die Kostenstruktur etwas transparenter als bei Versicherungsgesellschaften. Versuche einmal herauszufinden, was eine Lebensversicherung wirklich kostet und wie sich die Kosten genau zusammensetzen. Ich kenne keine Gesellschaft, die dabei 100% transparent ist – auch keine Bank. Falls ich mich täuschen würde, freue mich auf eine Nachricht von dir.

Pensionsberatung vs. Pensionsplanung – wichtige Unterschiede

Die Pensionsberatung ist ein weit gefasster Begriff, den verschiedene Finanzdienstleister verwenden. Sie reicht von einfachen Beratungen zu AHV-Bezugsvarianten bis hin zu komplexeren Themen. Oft fehlt hier jedoch die notwendige Tiefe und langfristige Perspektive.

Die Pensionsplanung hingegen ist ein integraler Bestandteil der professionellen Finanzplanung und sollte von eidgenössisch geprüften Finanzplanern durchgeführt werden. Schließlich vertraut der Kunde die Früchte seiner gesamten Berufszeit dieser Entscheidungsgrundlage an. Daher ist es wichtig, dass die Planung auch in Zukunft tragfähig ist. Diese Experten verwenden spezialisierte Software und Tools, die verschiedene Aspekte berücksichtigen und abbilden können:

- ✓ Langfristige Vermögensentwicklung über 25-35 Jahre

- ✓ Detaillierte Steuerplanung im Ruhestand, inklusive aller Steuerarten

- ✓ Integration von Immobilienwerten und deren Entwicklung

- ✓ Verschiedene Szenarien für Kapital- und Rentenbezug

- ✓ Berücksichtigung von Inflation und Marktzyklen

Eine professionelle Pensionsplanung unterscheidet sich deutlich von vereinfachten Berechnungen, die oft nur wenige Jahre in die Zukunft schauen und wichtige Faktoren wie Steuerprogression, Inflation, Liquiditätsplanung oder Vermögensverzehr ausser Acht lassen.

Was unterscheidet eine Finanzplanung zur Pensionsplanung?

Der Unterschied zwischen Finanzplanung und Pensionsplanung ist der Fokus auf den 3. Lebensabschnitt. Bei der „gewöhnlichen“ Finanzplanung werden je nach Lebensabschnitt auf andere Themen mehr gewichtet. Eine Finanzplanung ist auch eine Lebensplanung und hilft in jeder Lebensphase.

Typische Beratung vs. Honorarberatung

Was genau ist die Aufgabe eines Finanzberaters auf Honorarbasis?

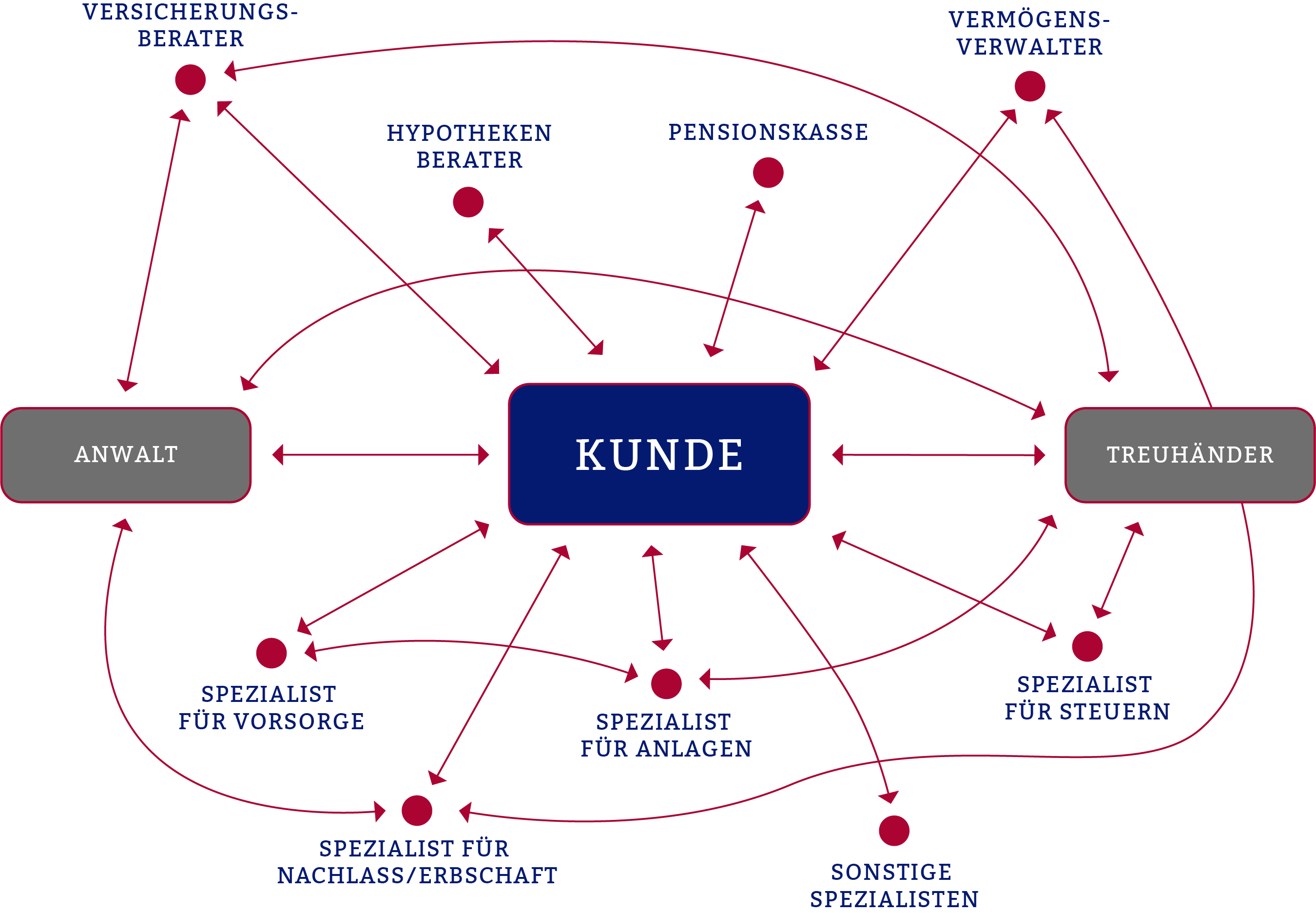

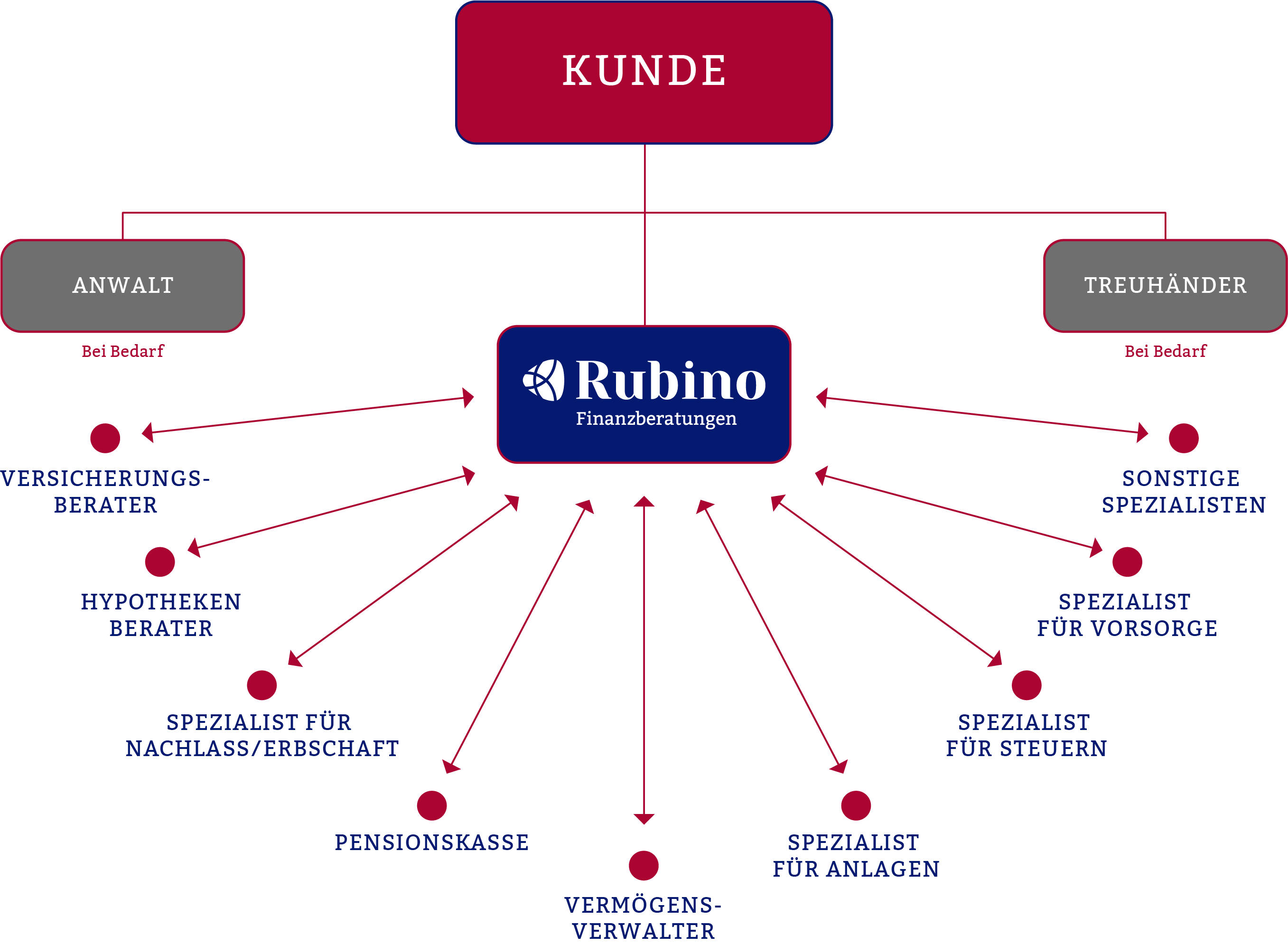

Bild sagt mehr als 1000 Worte. Hier eine Grafik, wie ca. 97% der Leute in der Schweiz mit Ihren Experten Interagieren.

Bei Finanzberatung Rubino werden Prozesse effizient verbessert und effektiv gemacht.

Häufig gestellte Fragen zur Finanzberatungsart

Was kostet eine Honorarberatung?

Meine Beratung wird nach Zeitaufwand mit einem Stundensatz oder pauschal vereinbart. Der Stundensatz eines Finanzplaners in der Schweiz liegt zwischen 170-350 CHF (je nach Spezialisierungsgrad). Das mag im ersten Moment viel erscheinen, aber bedenke: Diese Investition deckt präzise auf, wo Optimierungspotenzial liegt und kann dir tausende von Franken an versteckten Kosten und Fehlentscheidungen ersparen. Die Beratung bedeutet einmalig einen grösseren Aufwand – danach fallen nur noch kleine Anpassungen an. Bei provisionsbasierter Beratung hingegen kennst du weder die wahren Kosten, noch enden diese, solange du das Produkt besitzt.

Brauche ich einen Fondsberater IAF für meine Geldanlage?

Ein qualifizierter Finanzberater genügt. Beachte diese Kriterien:

- FINMA-Bewilligung ist Pflicht

- Nachweisbare Markterfahrung am besten mit eigenem Vermögen

- Transparente, faire Kosten von Anfang an

Muss ich die Katze im Sack kaufen?

Nein, zumindest bei mir nicht – im Gegenteil. Ich biete sogar eine Cash-Back-Garantie an. Wenn ich den vereinbarten Mehrwert nicht erfüllen kann, kostet dich die Beratung nichts. Transparenz und Vertrauen sind das höchste Gebot. So erkennst du den Unterschied zu deinen bisherigen Finanzberatungen.

Wie erkenne ich, ob meine finanzielle Situation komplex ist?

Eine Situation ist komplex, wenn nur wenige Experten auf diesem Gebiet Expertise haben. Dies betrifft oft internationale oder überkantonale Angelegenheiten, grössere Vermögenssituationen oder auch nur einen US-Status. Am besten tauschst Du dich direkt mit dem entsprechenden Experten aus.

Wie finde ich einen guten Anlageberater?

Bei der Suche nach einem guten Anlageberater solltest du auf folgende Kriterien achten:

- Erfahrung, Erfahrung, Erfahrung

- Leistungsausweis: Wie gut war seine Leistung, auch in schwachen Marktphasen?

- Eine unabhängige Beratung ohne Produktzwang

- Transparenz bei Kosten und Gebühren

Ein erstes Gespräch sollte kostenlos und unverbindlich sein, damit du die Arbeitsweise und Expertise einschätzen kannst.

Wie finde ich einen guten Vermögensverwalter?

Der Unterschied zum Anlageberater besteht darin, dass der Vermögensverwalter in deinem Namen Käufe und Verkäufe tätigt – stets entsprechend deiner Wünsche und Risikoneigung. Ansonsten gilt das Gleiche wie beim Anlageberater. Ich schaue, ob seine Leistungen in den letzten 10 Jahren überdurchschnittlich waren.

Bereit für den nächsten Schritt?

Lass uns in einem unverbindlichen Erstgespräch herausfinden, wie ich dir am besten helfen kann. Kontaktiere mich noch heute für einen Termin – online oder in meinem Büro in Zürich.

Tipp: Je früher du mit einer professionellen Finanzplanung beginnst, desto mehr Möglichkeiten hast du, dein Vermögen optimal aufzubauen und zu schützen.

JETZT unverbindlich kennenlernen

Quellen & Links

- Institut für Finanzplanung AG https://www.iffp.ch/

- Eigene Grafiken

- Foto von Artem Sapegin auf Unsplash

- Foto von Devon Janse van Rensburg auf Unsplash