Verluste mit ETF: Wie Du deine Gewinne mit ETF steigern und Verluste meiden kannst

Indexfonds werden ja oft als das Schweizer Taschenmesser der Geldanlage angepriesen – praktisch, günstig, diversifiziert und idiotensicher. Aber aufgepasst: Auch die schlausten Füchse tappen in die Renditefalle, das ist erwiesen. In diesem Blog zeige ich Dir, wie Du Deine Verluste mit ETF in Schach hältst und Dein Depot so richtig auf Vordermann bringst.

Studien zum Anlageverhalten bei ETFs

Verschiedene Studien belegen, dass Anleger durch ihr eigenes Verhalten oft deutlich schlechtere Renditen erzielen als die ETFs selbst:

- DALBAR-Studie (2022): Die Studie zeigt, dass der durchschnittliche Anleger nur etwa 3,6% Rendite pro Jahr erzielt, während der S&P 500 im gleichen Zeitraum durchschnittlich 10,2% Rendite brachte. Der Hauptgrund: Emotionales Handeln und häufiges Ein- und Aussteigen.

- Morningstar „Mind the Gap“ Studie: Diese Untersuchung zeigt regelmässig die Differenz zwischen theoretischer ETF-Rendite und tatsächlich erzielter Anlegerrendite. Die „Verhaltenslücke“ beträgt oft 1-2% pro Jahr.

- Vanguard Research (2021): Anleger, die während Marktturbulenzen an ihrer Strategie festhielten, erzielten langfristig etwa 50% höhere Renditen als jene, die in Panik verkauften. Durchschnittlich etwa 3% Minderrendite pro Jahr hat, weil sie keine professionelle Begleitung hatten und im falschen Moment, das Falsche machen.

Die 7 häufigsten Gründe für Verluste bei ETF-Anlagen

- Market Timing – Der Versuch, den perfekten Zeitpunkt zu finden

- Emotionales Handeln – Besonders in Krisenzeiten problematisch

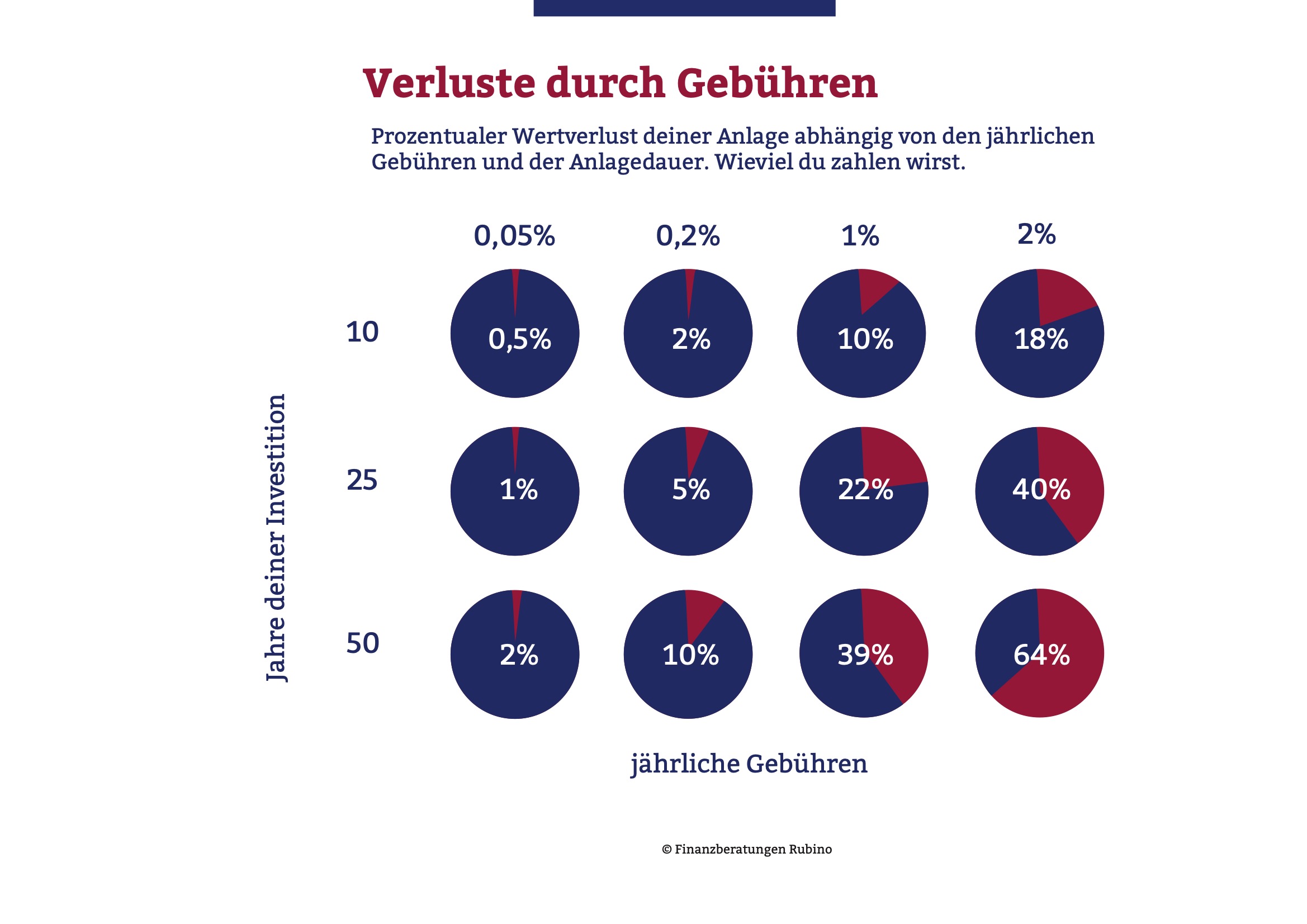

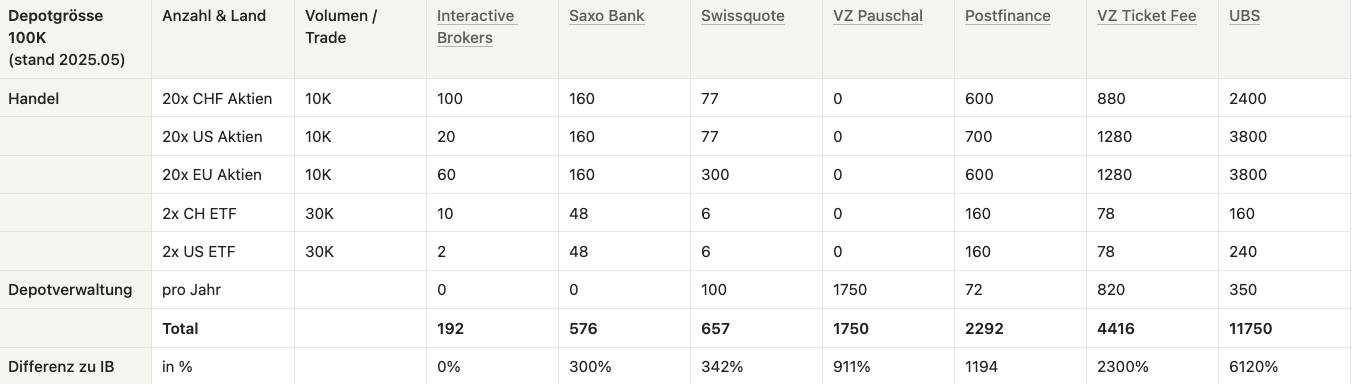

- Zu häufiges Umschichten – Verursacht unnötige Kosten

- Mangelnde Diversifikation – Zu starker Fokus auf einzelne Bereiche

- Fehlende Strategie – Investieren ohne klaren Plan

- Fehlendes Risikomanagement – Unterschätzung von Volatilität

- Mangelnde Bildung – Unzureichendes Verständnis der Grundlagen

Hier ist eine detaillierte Analyse der 7 ETF-Verlustgründe:

JETZT unverbindlich kennenlernen

1. Market Timing

Du springst auf jeden Hype-ETF auf, weil du Angst hast, die nächste grosse Sache zu verpassen.

Dein Portfolio gleicht einer Achterbahnfahrt im Europa Park – wild, aufregend, aber im Gegensatz zum Europa Park, kostet dich das Ende deutlich mehr und der Spass bleibt aus. Dein Depot wird zum teuren Trendbarometer, während deine Rendite in den Keller geht.

Besser ist es , wenn du de Trend voraus bist. Das ist wie beim Surfen, du wartest auf deine Welle und reitest Sie fast bist zum Schluss bevor du zur nächsten Welle reitest. Zudem investiere regelmässig und automatisch – wie ein Schweizer Uhrwerk. Cost-Average-Effekt (Durchschnittspreis) ist Dein bester Freund. So hast du weniger Stress, besseren Schlaf, mehr Zeit für Fondue im Winter und Grillen im Sommer.

2. Emotionales Handeln

Deine Gefühle fahren Achterbahn. Wenn du deine Emotionen nicht im Griff hast, machst du aus temporären Buchverlusten echte Verluste – und das in Schweizer Franken! Panikverkäufe in der Krise, FOMO-Käufe im Hype – ein teures Vergnügen. FOMO ist ein Akronym für „Fear of Missing Out“ und bedeutet sinngemäss „Angst, etwas zu verpassen“.

Entwickle eine Strategie für dich und bleib dabei, egal was kommt. Du hast wahrscheinlich schon einige Weltuntergänge überstanden, auch den nächsten wirst du überstehen. Ansonsten hat sich das Thema auch erledigt. Diese Schwankungen sind der Preis für die langfristig höheren Renditen. Die Kunst ist es, mit einer guten Strategie stoische Gelassenheit zu bewahren.

Bei jedem Einbruch am Schweizer Markt verkaufst du in Panik, nur um später teurer wieder einzusteigen.

Empfehlenswert ist es, dass du hier einen klaren Plan hast, und voll im Augenblick bist bevor du investierst.

3. Zu häufiges Umschichten

Du handelst zu häufig, weil du kein klaren Plan hast. Hin und her, macht Taschen leer. Deine Rendite wird von überteuerten Gebühren aufgefressen. Kosten sind ein wichtiger Faktor, doch soll immer im ganzheitlichen Kontext angeschaut werden. Ein in Schweizer Franken abgesicherter ETF kostet immer mehr, als einer in einer anderen Währung.

Tipp: „Buy and hold“ – halte Deine ETFs wie einen guter alter Wein: Je älter, desto besser.

Dadurch hast du mehr Rendite und weniger Aufwand.

4. Mangelnde Diversifikation

Du hast den Heimat-Tunnelblick und investierst ausschliesslich in Schweizer ETFs, weil dir das so sicher vorkommt wie der Tresor von der Schweizer Nationalbank. Verständlich – aber es kostet dich richtig Geld. Schauen wir uns den SMI (Swiss Market Index) an: Die grössten Positionen sind Nahrungsmittel und Pharma. Diese Branchen sind zwar beständig, aber vom KI-Boom oder anderen boomenden Branchen profitierst du nicht. Übrigens: Selbst die Swissair war ein sogenannter Blue Chip (Firma mit Marktkapitalisierung im Milliarden Bereich) mit bester Bonität – bis zum letzten Tag.

Es ist wie bei der Ernährung: Nur Schoggi und Brot ist auf Dauer ungesund. Investiere breit gestreut global und handle lokal. So erreichst du in deinem Depot stabilere Renditen und eine bessere Risikoverteilung.

JETZT unverbindlich kennenlernen

5. Fehlende Strategie

Du investierst planlos. Ohne klare Strategie wirst du von jedem Markttrend hin- und hergeworfen und verlierst dabei nicht nur den Überblick, sondern auch wertvolle Rendite.

Dein Portfolio gleicht einem Fondue ohne Rezept – mal zu flüssig, mal zu fest. Du kaufst heute Tech-ETFs, morgen Schwellenländer und übermorgen Krypto-ETFs, ohne zu wissen, wie diese in dein Gesamtkonzept passen. Das führt zu einem unausgewogenen Portfolio mit erhöhtem Risiko.

Tipp: Entwickle einen Plan – präzise wie ein Schweizer Uhrwerk. Lege fest:

- Wie viele Prozente deines Portfolios in welche Anlageklassen fliessen

- Welche geografischen Regionen du abdecken willst

- Wie oft du nachkaufst oder dein Risiko adjustierst

- Was du bei heftigen Marktereignissen tust oder lässt

So triffst du bessere, faktenbasierte Entscheidungen und bleibst auch in Krisenzeiten cool wie ein Eis von der “Gelateria”.

6. Fehlendes Risikomanagement

Ohne klares Risikomanagement handelst du ETFs wie ein Fondue-Meister ohne Rezept – mal wird’s zu flüssig, mal zu fest. Dein Portfolio schwankt mehr als eine Fahne im Sturm. Bei jedem Markteinbruch verkaufst du in Panik, nur um später teurer wieder einzusteigen – wie ein Murmeltier, das seinem eigenen Schatten nachjagt.

Tipp: Entwickle eine Strategie, die zu dir passt. Lege fest, welcher Anteil in welche Märkte fliesst, wann du nachkaufst und wie du bei Krisen reagierst. Schau, dass du alles automatisieren kannst, damit du ruhig deinem Alltag nachgehen kannst, ohne ständig die Kurse zu beobachten.

Das hat den grossen Vorteil, dass du wie ein Murmeltier im Winterschlaf schläfst, weil du weisst, dass dein Plan auch Marktstürme übersteht.

7. Mangelnde Bildung

Deine ETF-Kenntnisse kommen hauptsächlich von Blogs und Büchern. Dabei fehlt das Wichtigste: die ganzheitliche Finanzberatung! Warum? Es geht um die richtigen Risikoeinschätzungen, den Umgang mit Steuern (Quellen-, Verrechnungs-, Einkommens-, Vermögens- und Erbschaftssteuern) und die Auswahl der passenden ETFs. Was oft fehlt, ist die praktische Erfahrung. Diese kannst du dir entweder selbst aneignen oder durch einen spezialisierten Anlageberater einkaufen.

Tipp: Investiere in dein Finanz-Know-how und hole dir Hilfe von Profis. Die Profis sollten einen entsprechenden Leistungstracker nachweisen können. Sie müssen dein Geld auch Wert sein.

Das bringt dir:

- Besseres Verständnis als 90% der Hobby-Anleger

- Fundierte Entscheidungen statt Bauchgefühl-Investments

- Mehr Rendite durch weniger Fehler

Der Haken: Du musst Zeit in deine Finanzbildung investieren. Aber keine Sorge – das ist immer noch günstiger als teure Anlagefehler! Und denk dran: Auch deine Bildungs- und Erfahrungsrendite wird mit Zinseszins belohnt.

Bereit für den nächsten Schritt?

Sichere dir jetzt deinen Platz auf der Warteliste für meinen exklusiven ETF-Kurs! Schreib mir eine eMail mit dem Betreff “ETF Kurs” und ich setzte dich auf auf die Warteliste

📧 Schreib mir eine E-Mail mit dem Betreff „ETF-Kurs Warteliste“

Was dich im Kurs erwartet:

✓ Schritt-für-Schritt Anleitung für erfolgreiches ETF-Investing

✓ Vermeidung der häufigsten Anlegerfehler

✓ Praktische Tools und Strategien für deinen persönlichen ETF-Erfolg

Bonus: Die ersten 50 Anmeldungen erhalten ein exklusives 1:1 Strategiegespräch!

🔔 Melde dich jetzt an und verpasse nicht den Start des Kurses!

Bereit, deine ETF-Strategie zu optimieren?

Melde dich jetzt und sichere dir wertvolle Tipps für deinen Anlageerfolg. Willst du allenfalls tiefer in die Materie rein? Dann schreibe mir eine Mail mit dem Betreff: „von 0 Ahnung zum schlauen Investor“ und setzte dich für den nächsten Kurs in die Warteliste.

Dein finanzieller Erfolg wartet nicht – handle jetzt! 🚀

Vereinbare jetzt einen unverbindlichen Termin und drücke den roten Button.

JETZT unverbindlich kennenlernen

Quellen & Links

- DALBAR-Studie (2022)

- Morningstar „Mind the Gap“ Studie

- Vanguard Research (2021)

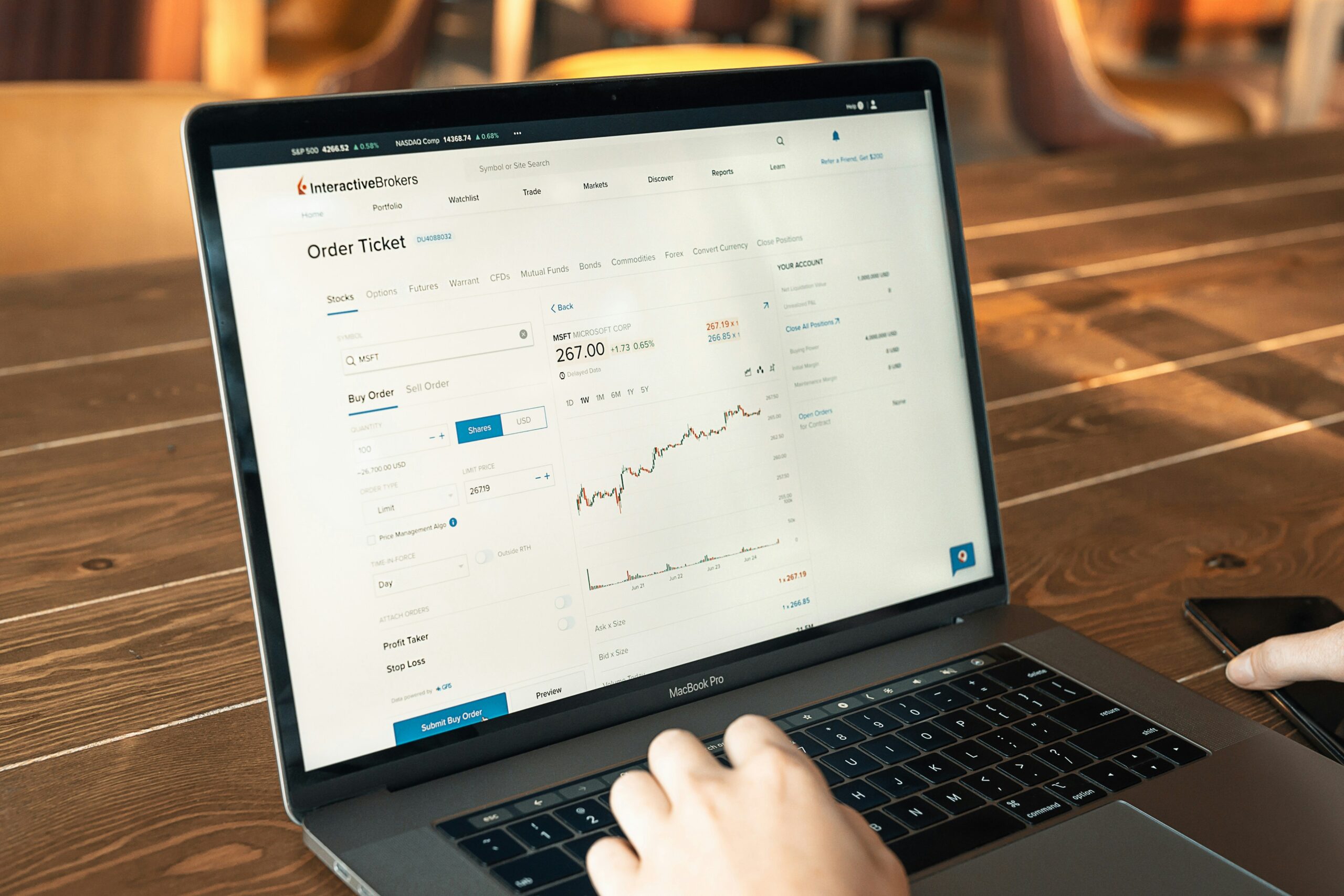

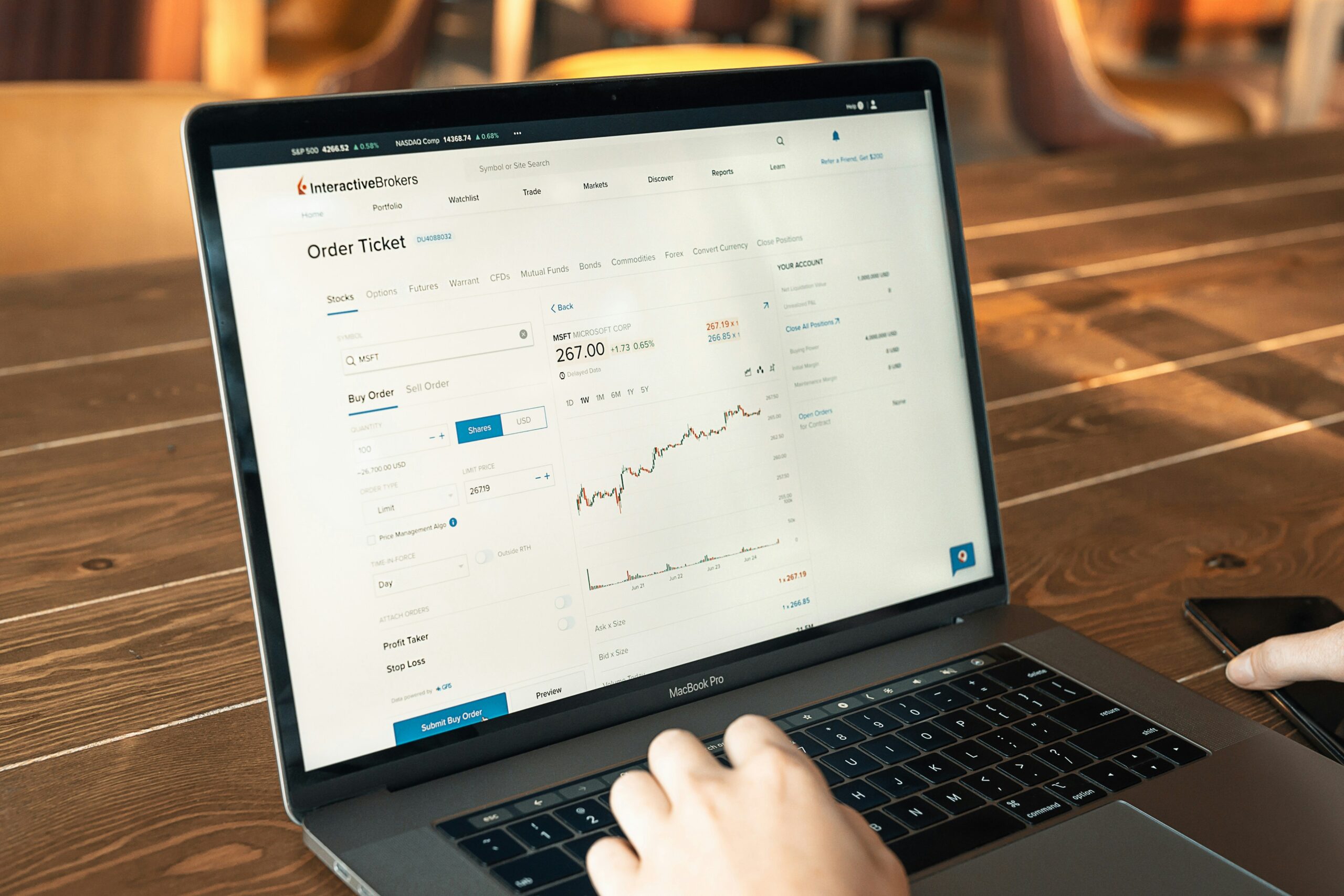

- Foto von Tech Daily auf Unsplash

- Foto von Austin Distel auf Unsplash